5.5万美元,将是比特币的生死线

- 核心观点:文章基于数学模型分析指出,比特币当前周期顶部涨幅(预计约1.8倍)已大幅压缩,若价格跌破关键支撑位(如5.5万美元),将意味着其经典的四年增长周期模型面临结构性失效的风险。

- 关键要素:

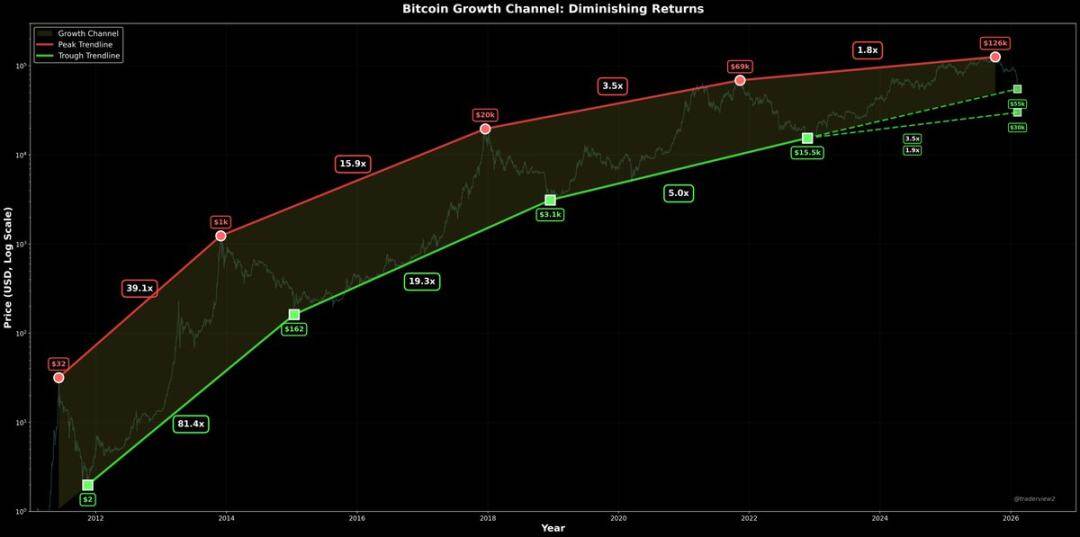

- 历史数据显示,比特币周期顶部涨幅倍数持续衰减:从15.9倍(2013-2017)降至3.5倍(2017-2021),预计本轮仅约1.8倍,上行空间极度狭窄。

- 数学模型计算表明,在当前1.8倍涨幅下,要维持牛市结构,最大允许回撤约为44%,而比特币从约12.6万美元跌至6万美元的回撤已突破此临界值。

- 5.5万美元是关键生死线,若持续低于此价位,意味着周期底部可能大幅低于上一轮历史高点(6.9万美元),将导致长期增长势头停滞。

- 市场未来可能走向三条路径:波动率收缩(荣耀)、周期框架失效(毁灭),或出现全新需求驱动力(如主权国家采用)重置增长曲线。

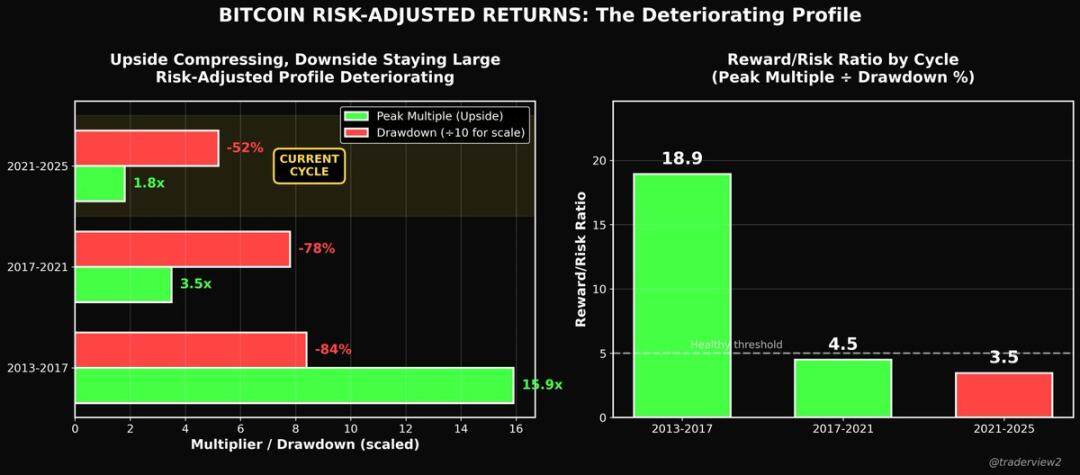

- 当前核心矛盾是:比特币的收益空间已大幅压缩,但波动率却未同步下降,这种高风险低潜在回报的模式难以持续。

原文作者:Dom

原文编译:Luffy,Foresight News

比特币上周价格一度触及 6 万美元。在收益递减模型下,这绝不是简单的噪音。市场正在触碰整个四年周期与对数增长框架中最脆弱的环节。

当比特币周期顶部的涨幅已被大幅压缩,如果再出现历史级别的深度回调,其经典周期的吸引力将彻底失效。

这不是预测,这是数学规律。

周期顶部涨幅正在压缩

比特币各周期历史顶部:

- 2013 年:~1,242 美元

- 2017 年:~19,700 美元

- 2021 年:~69,000 美元

- 2025 年:~126,000 美元

周期顶部之间的涨幅倍数:

- 1,242 → 19,700 = 15.9 倍

- 19,700 → 69,000 = 3.5 倍

- 69,000 → 126,000 = 1.8 倍(史上最弱)

这个 1.8 倍 就足以说明一切。和历史相比,本轮周期的上涨空间已经微乎其微。这种形态无法承受大幅下跌,否则,比特币的增长将彻底走平。

这 1.8 倍的涨幅,就是当前市场的核心真相,相较于历史水平,比特币如今的上行空间已极度狭窄。这种周期形态已无法承受大幅回撤,否则比特币的长期增长势头将彻底陷入停滞。

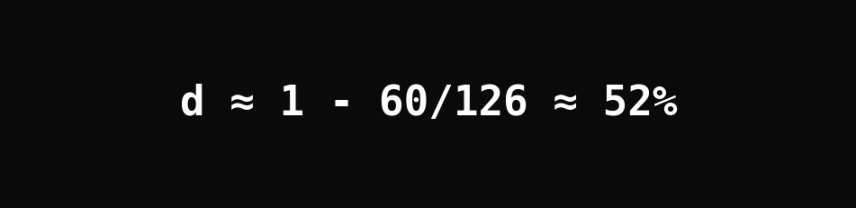

纯数学约束公式

定义:

- m = 周期峰值倍数 = 本轮周期峰值 ÷ 上一轮历史高点

- d = 从峰值的回撤比例(小数形式)

那么,下一轮周期的底部相对水平,等于本轮峰值涨幅倍数乘以回撤后剩余的价格比例。

如果要让下一轮周期的底部不低于上一轮历史高点,需满足以下条件:

代入当前周期数据计算,上一轮历史高点 ≈ 69000 美元、本轮周期峰值 ≈ 126000 美元,由此可得出:

本轮峰值倍数 ≈ 1.8 倍,如果要维持牛市结构完好,最大允许回撤约为 44% 而目前,比特币的回撤幅度已突破这一临界值。

从约 12.6 万美元跌至 6 万美元,比特币的回撤幅度已超过上述 44% 的 「安全上限」。

这意味着,如果上一轮历史高点本应作为结构性底部支撑,当前市场已在强行突破这一支撑,倒逼市场给出最终结论。

5.5 万美元是关键生死线

如果比特币跌至 5.5 万美元,将出现两个关键信号:

- 回撤幅度达 56%,远超 44% 的允许上限

- 底部价格将比上一轮历史高点(6.9 万美元)低 20%

一旦价格持续低于 5.5 万美元,就意味着市场认可:在本轮仅 1.8 倍涨幅的弱周期中,周期底部可大幅低于上一轮历史高点。

其后续影响将是:如果下一轮周期仍维持 1.8 倍的涨幅倍数,比特币价格将从 5.5 万美元涨至 9.9 万美元,长期增长势头将陷入停滞。这本质上是增长模型的结构性失效,市场必须做出改变。

这就是当前的核心矛盾:比特币的收益空间已大幅压缩,但波动率却未同步下降。依旧是剧烈波动的行情,顶点涨幅却大幅缩水,这样的周期模式根本无法持续。

5.5 万美元附近的技术支撑

从技术层面来看,5.5 万美元中段具备极强的结构性支撑,主要包括:

- 3000 日趋势线(跨度超过 8 年)

- 2022 年周期低点的成交量加权均价(VWAP)

- 上一轮周期历史高点(6.9 万美元)的支撑延伸

我们不妨思考:一种以 「长期超高收益」 为核心信仰的资产,为何会跌破这套积累多年的三重结构性支撑?尤其是在 ETF 等便捷投资渠道已正式落地的背景下,这样的走势与长期增长趋势完全相悖。

风险调整收益的悬崖

这一矛盾让整个比特币的周期逻辑变得非黑即白:如果周期峰值倍数持续萎缩,而回撤幅度却未按比例缩小,比特币的风险收益比将彻底恶化:

- 四年周期的潜在上行空间仅为 20% 至 50%

- 下行空间却仍可能达到 50%

- 周期交易将彻底失去意义。

面对这一困局,市场只有三条出路:

- 波动率大幅收缩(走向荣耀)

- 四年周期框架彻底失效(走向毁灭)

- 出现全新的需求驱动力,重置增长曲线,终结涨幅倍数持续衰减的趋势

ETF 是市场最常提及的潜在驱动力,但实际上 ETF 已正式落地。如果要真正重置增长曲线,更需要三类力量:大规模的结构性资金配置、主权国家层面的采用,或是持续且对价格不敏感的刚性需求。

扎心的现实:为何本轮周期如此不同

2017 年我进入加密市场时,整个行业充满了希望与创新活力,人们坚信这些区块链网络能为世界带来真正的解决方案。

近九年过去,我们却很难断言,有任何一个大型加密生态系统,真正实现了与当初承诺相匹配的、可持续的主流实用价值。

本轮周期收割了无数参与者,绝大多数代币几乎毫无表现。越来越多的人开始认清市场的真相:对绝大多数加密资产而言,这本质上就是一场 PVP 游戏,参与者依靠杠杆、清算和资金轮动,从其他参与者身上获取收益,而非依靠资产本身的价值增长。

市场的筛选法则从未失效:长期来看,绝大多数加密货币终将归零。而比特币,连同加密领域的少数优质资产,仍有机会跳出这一宿命,实现真正的价值突破。

荣耀与毁灭的抉择

荣耀之路

比特币实现 「破圈升级」:波动率大幅收缩,回撤幅度远低于历史水平,上一轮历史高点区域重新成为稳固的结构性支撑。尽管周期峰值倍数缩小,但资产的稳定性显著提升,风险收益比大幅优化,真正成为可持续的长期投资标的。

毁灭之路

四年周期框架彻底失效。并非比特币本身消亡,而是维系其多年的周期逻辑不再成立。波动率仍维持历史高位,但收益空间持续压缩,上一轮历史高点不再发挥底部支撑作用,过往的增长通道沦为历史遗迹。未来比特币仍可能出现阶段性上涨,也可能继续获得应用落地,但曾经的周期规律将不再是市场的主导规则。

重置之路

全新的需求驱动力强势出现,彻底打破涨幅倍数衰减的模型,重塑比特币的增长曲线。这可能来自大规模的结构性资金配置、主权国家的广泛采用,或是机构资金的被动买入形成长期支撑。

另外的隐患:协议层的长期考验

这并非当前影响市场的核心因素,但值得长期关注:从长远来看,比特币必须证明自身能够在协议层实现进化,尤其是具备抗量子能力。量子问题的核心,关乎比特币的所有权安全与协议升级协调,而非挖矿本身。早期比特币(如中本聪持仓)的安全性,才是真正的潜在威胁。

如果比特币希望成为一种长期存续的资产,最终必须通过 「在不破坏市场信任的前提下完成协议升级」 这一考验。这就像一个背景计时器,目前尚未触发,但始终是比特币长期发展的重要隐患。

简单的判断标准

如果洗盘结束后,比特币重新站上并站稳 6.9 万美元:周期结构得以保留,走向荣耀仍有较大可能。

如果比特币价格维持在 5.5 万美元至 6.9 万美元区间:市场处于最大压力期,周期模型接受最终考验。

如果比特币价格持续低于 5.5 万美元:在 1.8 倍峰值倍数的弱周期背景下,出现结构性破位,市场格局大概率发生根本性转变。

结论

比特币无法长期同时具备两个特质:低涨幅资产、高回撤资产。如果风险调整收益仍有意义,两者就不可能长期共存。

当前比特币触及 6 万美元附近,正是市场在实时测试这一生死边界。一旦价格跌破 5 万美元区间,所有争论都将结束,市场将给出最终的宣判,要么走向荣耀,要么坠入毁灭。