2026年稳定币支付体系的未来:哪些变量最关键

- 核心观点:稳定币正从交易工具演变为支付结算基础设施。

- 关键要素:

- 区块链等技术栈成熟,实现支付结算同步。

- 跨境B2B结算等场景落地,解决传统体系效率瓶颈。

- 发展关键在基础设施稳定性与监管环境,非代币本身。

- 市场影响:补充传统金融,尤其在跨境结算领域形成竞争压力。

- 时效性标注:中期影响

在稳定币发展的早期,它更多被视为加密市场内部的“基础工具”。无论是交易撮合、流动性配置,还是资产管理,稳定币的角色始终围绕着“交易”展开,承担着美元计价与结算的功能。

但随着时间推移,这一定位正在发生变化。进入 2026 年,市场开始重新认识稳定币的价值所在。相比交易频率与价格波动,稳定币更重要的意义,正体现在其高效、持续地“转移资金”的能力上。从跨境结算到平台分发,从机构资金管理到企业级支付,稳定币逐步走出交易场景,进入更广泛的金融应用层。

当区块链网络、托管体系、合规工具与法币通道逐渐整合为一套可运转的金融基础架构,稳定币也开始以支付与结算轨道的形式,与传统金融体系并行运行。本文将沿着这一演进路径,梳理稳定币支付体系正在形成的现实逻辑,并探讨在 2026 年,哪些关键变量将决定其能走多远。

TL;DR 快速总结

- 稳定币正从交易工具,逐步演变为支付与结算基础设施。

- 这一转变源于加密技术栈的成熟,包括区块链网络、发行机制、托管体系、合规工具与法币通道的协同发展。

- 实际落地最为明显的场景集中在跨境 B2B 结算、机构级资金流转以及全球化平台分发。

- 银行体系在本地支付领域仍占据主导地位,但在跨境结算环节正承受越来越大的结构性压力。

- 到 2026 年,稳定币的发展成败将更多取决于基础设施的稳定性、系统整合能力与监管环境,而非单一代币本身。

稳定币迈向支付与结算轨道的现实含义

支付与结算的区别

在多数用户的认知中,支付与结算往往被视为一次完成的行为,但在金融体系中,两者在结构上是明确区分的。支付指的是面向用户的资金转移行为,而结算则是金融机构之间最终完成价值转移的过程。在传统金融体系中,这两个环节被刻意拆分开来。

以卡组织为例,支付授权通常可以实时完成,但资金结算往往通过批量清算在事后进行。国内银行转账依赖 ACH、SEPA 等清算体系,受制于清算周期与时间窗口。跨境转账则更多依赖由 SWIFT 等机构协调的代理行网络,其核心功能在于信息传递,而非资金的实时流动。

在跨境银行支付中,资金需要通过多家代理行,借助 SWIFT 报文在不同银行资产负债表之间完成结算。这一多层流程往往导致结算周期较长、成本较高,同时透明度有限。(来源:Medium)

在跨境银行支付中,资金需要通过多家代理行,借助 SWIFT 报文在不同银行资产负债表之间完成结算。这一多层流程往往导致结算周期较长、成本较高,同时透明度有限。(来源:Medium)

稳定币如何压缩支付与结算流程

稳定币将支付与结算合并为一次链上交易。当稳定币完成转账时,结算也同步发生,交易最终性直接记录在公开的区块链账本之上。这种设计显著降低了结算延迟,摆脱了银行营业时间的限制,并简化了对账与清算流程。

以法币支持型稳定币为例,用户向发行方存入美元后,发行方在持有现金及短期国债等储备资产的前提下,按 1:1 比例铸造稳定币。由此形成的是一种完全由储备资产支持的“数字美元”,可以在链上实现 7×24 小时、全球范围内的即时转移。(来源:Global X)

以法币支持型稳定币为例,用户向发行方存入美元后,发行方在持有现金及短期国债等储备资产的前提下,按 1:1 比例铸造稳定币。由此形成的是一种完全由储备资产支持的“数字美元”,可以在链上实现 7×24 小时、全球范围内的即时转移。(来源:Global X)

融合而非替代

稳定币并非用来取代银行或卡组织,而是提供了一种可与现有支付发起系统相融合的结算层选择。包括 Visa 在内的传统支付巨头也多次强调,支付发起与结算本身就是两个不同的环节,这正是更快结算方案具备战略价值的原因所在。

核心要点

- 在传统金融体系中,面向用户的支付与后台结算是分离运行的

- 稳定币通过链上交易,实现支付与结算的同步完成

- 稳定币的价值在于补充和增强现有体系,而非替代既有金融机构

稳定币支付体系背后的关键基础设施

稳定币之所以能够在规模化场景中稳定运行,关键在于多层基础设施已实现可靠协同。单一组件本身并不足以支撑稳定币的广泛应用,真正的能力来自于完整体系的成熟运作。

一张稳定币生态全景图,涵盖发行方、基础设施、流动性、交易平台、钱包、支付与数据分析,展示稳定币如何逐步演进为覆盖支付、资金管理与全球价值转移的全栈金融轨道。(来源:CB Insights)

一张稳定币生态全景图,涵盖发行方、基础设施、流动性、交易平台、钱包、支付与数据分析,展示稳定币如何逐步演进为覆盖支付、资金管理与全球价值转移的全栈金融轨道。(来源:CB Insights)

核心基础设施层

为何这些层级需要协同运作

区块链网络提供全天候运行的结算能力与可验证的透明性;发行方通过将链上代币与链下储备资产连接,建立信任基础并保障流动性;托管机构确保资产在机构级风控与权限体系下安全持有与转移;合规工具使稳定币资金流符合监管要求,具备进入主流金融体系的条件;互操作层则负责在不同平台与司法辖区之间打通支付与结算流程。

结构性洞察

- 全天候运行的区块链网络,为稳定币提供持续、可验证的结算基础

- 稳定币发行方的可信度,取决于储备透明度与赎回机制的可执行性

- 机构级应用的前提,是成熟的托管体系与合规基础设施

法币通道与分发体系:稳定币落地的核心门槛

法币通道是决定性瓶颈

稳定币在链上的转移效率已相对成熟,但其能否被广泛采用,核心取决于用户进入和退出体系的便利程度。法币入金与出金通道,直接决定了稳定币的可达性、使用成本以及覆盖的地理范围。如果缺乏本地银行体系的支持,即便链上性能再优,稳定币在实际应用中依然难以落地。

不同支付走廊在外汇兑换效率与流动性深度上的差异,也是稳定币采用呈现不均衡分布的重要原因。一些地区拥有充足的流动性和更具竞争力的定价,而另一些地区则面临点差较高、可用性受限的问题。

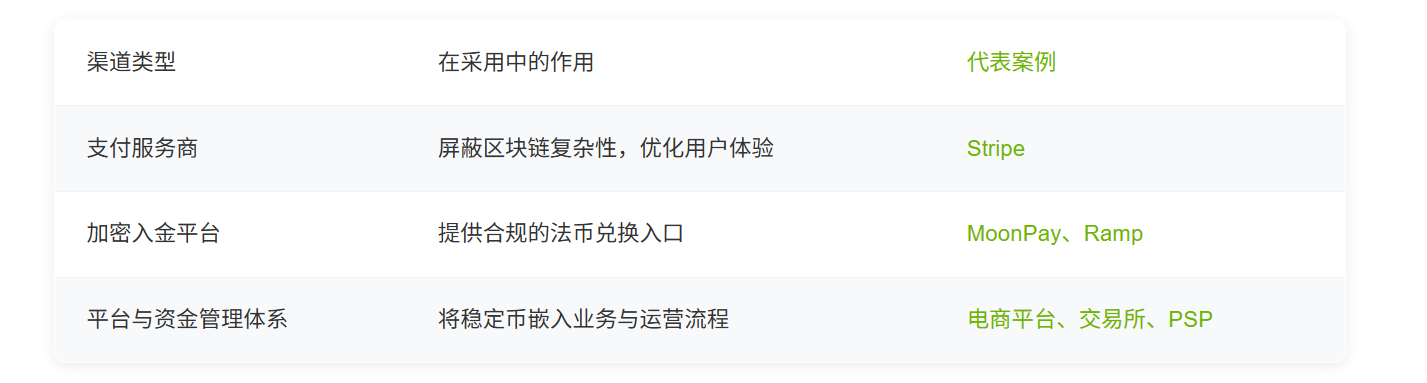

主要分发渠道

这些参与方在费用结构、结算速度以及司法辖区覆盖范围方面,发挥着关键影响。因此,稳定币的采用更多是一项执行与落地能力的挑战,而非单纯的技术问题。

运营层面的现实判断

- 稳定币的真实可用性,取决于稳定、可靠的法币进出通道

- 定价效率高度依赖不同支付走廊的流动性条件

- 稳定币的分发主导权,正从个人钱包转向平台与服务提供方

2026 年稳定币率先实现规模化应用的场景

稳定币总市值已达到 3,082 亿美元,这一数据进一步印证了其正在向核心金融基础设施转型的趋势。其中,USDT 仍占据 超过 60% 的市场主导地位,而 USDC、DAI 以及新兴发行方的持续增长,则反映出市场对“链上美元”在支付、结算与资金管理等场景中的需求不断上升。(来源:DeFiLlama)

稳定币总市值已达到 3,082 亿美元,这一数据进一步印证了其正在向核心金融基础设施转型的趋势。其中,USDT 仍占据 超过 60% 的市场主导地位,而 USDC、DAI 以及新兴发行方的持续增长,则反映出市场对“链上美元”在支付、结算与资金管理等场景中的需求不断上升。(来源:DeFiLlama)

从链层分布来看,稳定币流动性呈现出明显的集中趋势。以 1,772 亿美元规模领先的以太坊,仍是当前最主要的结算层;Tron 以 815 亿美元紧随其后,增长动力主要来自 USDT 的广泛使用。与此同时,Solana 与 Hyperliquid 等高性能网络的增速更快,显示稳定币的使用正在从传统主流公链,逐步扩展至更注重性能与效率的生态体系。(来源:DeFiLlama)

从链层分布来看,稳定币流动性呈现出明显的集中趋势。以 1,772 亿美元规模领先的以太坊,仍是当前最主要的结算层;Tron 以 815 亿美元紧随其后,增长动力主要来自 USDT 的广泛使用。与此同时,Solana 与 Hyperliquid 等高性能网络的增速更快,显示稳定币的使用正在从传统主流公链,逐步扩展至更注重性能与效率的生态体系。(来源:DeFiLlama)

按实际落地程度排序的核心应用场景

- 1. 跨境 B2B 结算:供应商付款与企业资金调拨受益于更快的结算速度,并显著降低对传统代理行体系的依赖。

- 2. 机构与平台级结算:支付服务商(PSP)、交易所与各类平台,在已具备托管与合规条件的前提下,使用稳定币完成内部及合作方之间的结算。

- 3. 平台分发与自由职业者支付:全球化平台通过稳定币向创作者和承包方快速发放收入,并在必要时完成本地法币转换。

- 4. 选择性消费者支付:主要出现在银行服务不足或本币波动较大的地区,应用范围受本地环境限制,具有明显的区域差异。

不同应用场景下的基础设施匹配度

采用趋势的关键信号

- 稳定币的使用扩展,更多发生在经济摩擦成本最高的场景,而非叙事最热的领域

- 跨境结算持续成为主导应用,源于传统支付体系长期存在的结构性效率问题

- 消费者支付呈现选择性落地,主要受本地金融条件与监管环境制约

稳定币兴起下的银行体系与支付格局变化

代币化存款与稳定币的对比

在本地支付领域,银行体系依然占据主导地位,这一优势来自监管框架、用户信任基础以及存款保障机制等多重因素。围绕稳定币的发展,诸如国际清算银行(BIS)等政策机构,已开始探讨以代币化存款作为银行体系内生的替代方案。同时,包括欧洲央行在内的多家央行,也在持续评估其对货币体系与监管框架可能带来的影响。

银行的战略应对路径

面对稳定币带来的结构性变化,银行大致存在三种应对选择:一是通过升级和优化现有支付与结算体系,提升自身竞争力;二是通过合作方式,引入稳定币相关基础设施,实现互补;三是依托监管优势与资产负债表能力,巩固并防守现有市场地位。其中,跨境结算仍是最容易受到冲击的环节,稳定币在这一领域集中暴露了传统体系长期存在的效率瓶颈。

市场层面的影响判断

- 在本地支付场景中,银行的主导地位依然稳固

- 在国际结算领域,竞争压力表现得最为明显

- 稳定币正逐步扮演外部结算层的角色,而非对传统体系的正面替代

结语:稳定币支付体系走向成熟的关键观察点

稳定币作为支付与结算轨道的未来,并不取决于叙事热度,而更依赖基础设施的稳定性与可持续运行能力。其采用进程将持续呈现出走廊差异化特征,受到监管环境、流动性条件与执行能力的共同影响。

展望至 2026 年,值得重点关注的指标包括:结算规模的持续增长、支付服务商与企业级集成的扩展速度、监管标准的逐步统一,以及发行方与基础设施提供者的多元化程度。

到 2026 年,问题已不再是稳定币能否作为支付轨道存在,而是在哪些场景与区域,它们能够以可靠、可规模化的方式运行。

常见问题:关于稳定币支付与结算体系的核心解读

1. 稳定币会取代银行吗?

不会。稳定币在托管、合规以及法币出入金等关键环节,仍然高度依赖银行体系,其定位更偏向于补充性的结算基础设施,而非对银行的直接替代。

2. 使用稳定币支付一定更便宜吗?

不一定。整体成本取决于多项因素,包括链上手续费、外汇兑换点差、法币入金与出金费用,以及不同支付走廊的流动性条件。

3. 哪些基础设施对稳定币采用最为关键?

在多数实际场景中,托管能力、合规体系与法币通道的成熟度,往往比区块链性能或交易速度更具决定性。

4. 监管机构如何看待稳定币支付?

监管重点主要集中在储备资产充足性、消费者保护以及金融稳定性方面,整体方向更偏向加强监管与规范,而非全面禁止。

5. 当前仍制约稳定币使用的主要风险有哪些?

主要风险包括监管环境碎片化、发行方集中度较高、运营与技术风险,以及不同地区流动性分布不均等问题。

6. 为什么跨境结算成为稳定币最主要的应用场景?

由于传统跨境支付流程依然存在效率低、成本高、结构复杂等问题,稳定币在这些效率最薄弱的环节,能够更直观地体现其优势。

延伸阅读

- XT 双旦狂欢节正式开启,$2,000,000 美金奖励全面放送

- X传奇合约锦标赛冲榜策略:如何高效累积交易量争夺500万美金奖池

- 2026 年最值得关注的 5 大 L1 公链:从 DeFi 到 RWA 的主线演变

关于 XT.COM

成立于 2018 年,XT.COM是全球领先的数字资产交易平台,现已拥有超过1200万注册用户,业务覆盖200多个国家和地区,生态流量超过4000万。XT.COM加密货币交易平台支持1300+优质币种与1300+交易对,提供现货交易,杠杆交易,合约交易等多样化交易服务,并配备安全可靠的 RWA(真实世界资产)交易市场。我们始终秉持「探索加密,信赖交易」的理念,致力于为全球用户提供安全、高效、专业的一站式数字资产交易体验。