JPMD 与 MONY 推动银行资金上链

- 核心观点:银行存款代币化标志RWA从试点进入实际运行。

- 关键要素:

- 摩根大通存款代币JPMD在Base链上实际运行。

- 摩根大通推出链上货币市场基金MONY提供收益。

- 链上RWA总价值超4000亿美元,规模显著。

- 市场影响:为传统金融大规模上链奠定基础设施。

- 时效性标注:长期影响。

2025 年 12 月,银行存款进入公共区块链

在不久之前,真实世界资产(RWA)在公共区块链上的应用仍主要集中于代币化国债、货币市场基金以及结构化投资产品,而商业银行存款——这一金融体系中最具系统重要性、同时监管最严格的资金形态——始终被限制在封闭的银行系统之内;这一边界在 2025 年 12 月 被打破,当 摩根大通(JPMorgan Chase & Co.) 确认,其以银行存款为基础的代币产品 JPM Coin(JPMD) 已在 Coinbase 推出的以太坊二层网络 Base 上进入实际运行阶段。

与此前仅在内部账本或许可网络中进行的测试不同,JPMD 在 Base 上已支持真实的机构级结算活动,允许白名单客户在链上完成支付、保证金结算与抵押品转移,这也意味着大型全球性银行的资产负债表存款首次在公共区块链环境中运行,而非停留在封闭系统之内。

为什么存款代币比稳定币更重要

多年来,稳定币一直是链上现金的主要形式,但对于受监管的金融机构而言,稳定币始终游离于银行体系之外,其发行主体信用、储备透明度以及监管适用性长期存在结构性差异;而存款代币的根本不同在于,它代表的是对商业银行存款的直接索取权,天然嵌入现有的监管、会计与审计框架之中。

在摩根大通的案例中,这一差异并非理论层面的讨论,因为根据 2025 年 11 月 12 日 披露的信息,JPMD 已在 Base 上进入生产可用状态,并由 Mastercard、Coinbase 与 B2C2 参与完成首批试运行交易,同时支持 7×24 小时的链上结算机制,这表明以银行存款为基础的资金工具已经可以在公共区块链上承担真实结算职能,而不再只是概念性试点。

规模决定意义

如果从资产负债表的角度来看,存款代币化的系统性意义会更加清晰。

根据 摩根大通 2024 年 Form 10-K 年报 披露的数据,截至 2024 年 12 月 31 日,该行的总存款规模为 2,406,032 百万美元,即 2.406032 万亿美元,这意味着即便只有极小比例的存款结算活动迁移至区块链基础设施,其规模也将远超当前大多数链上 RWA 产品。

作为对比,尽管代币化国债与货币市场基金在近几年增长迅速,其链上总规模仍然处于数百亿美元区间,而商业银行存款则运行在万亿美元级别的金融体系之中。

MONY 将收益引入链上

如果说存款代币解决的是结算问题,那么收益资产的缺位长期以来仍是链上资金结构中的另一块短板;这一问题在 2025 年 12 月 15 日 得到补充,当 摩根大通资产管理公司 宣布推出其首只代币化货币市场基金 My OnChain Net Yield Fund(MONY),并明确该基金在公共以太坊网络上发行。

根据官方公告,MONY 属于 506(c) 私募基金,仅面向合格投资者开放,其资产仅配置于美国国债及以国债为抵押的回购协议,并由摩根大通提供 1 亿美元自有资金作为初始投资,使投资者能够在完全合规的框架下,直接在链上持有具备美元收益属性的资产。

数据显示:RWA 正从试点走向运行

量化数据进一步印证了 RWA 已经越过概念验证阶段。

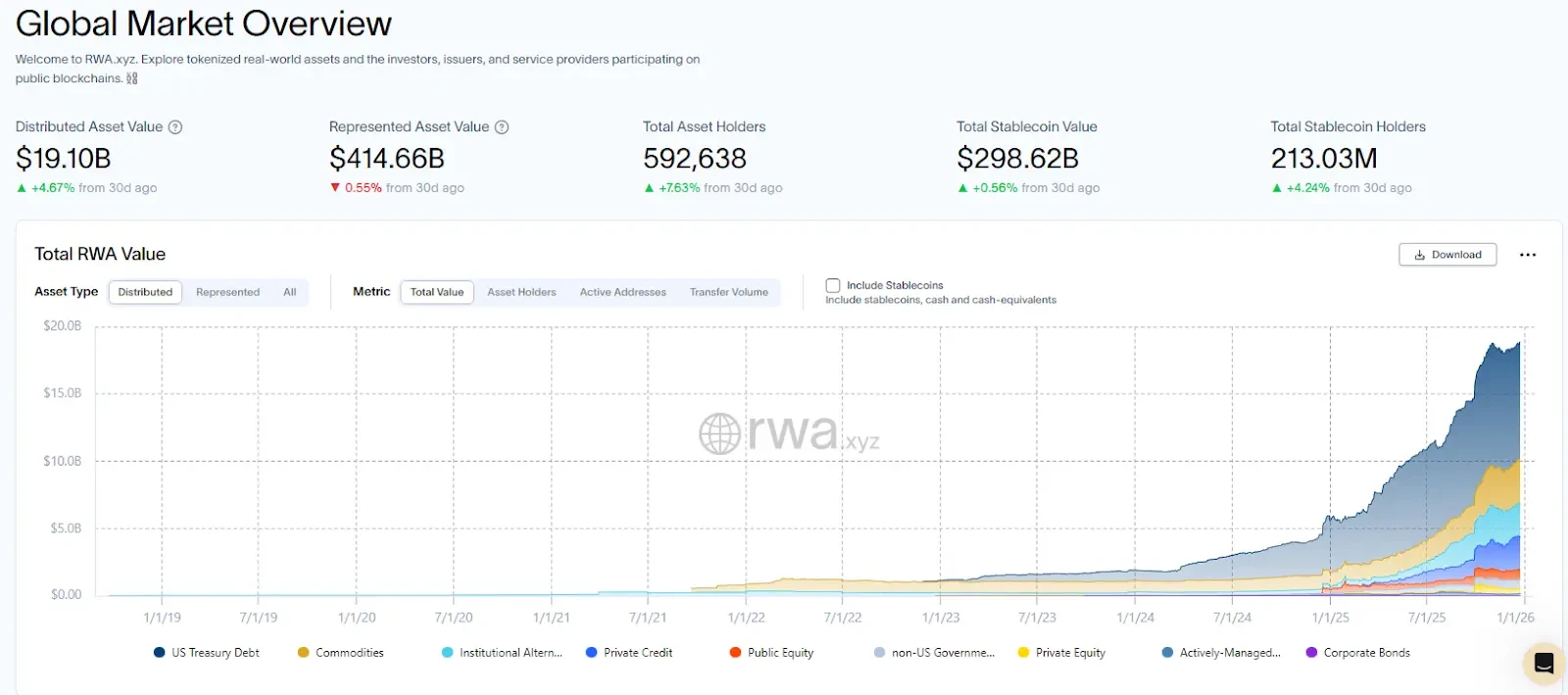

根据 RWA.xyz 数据,截至 2025 年 12 月 25 日,链上 RWA 的已分布资产价值为 191 亿美元,代表资产价值为 4,146.6 亿美元,资产持有人数量为 592,638 人,为当时链上 RWA 市场提供了一个可公开核查的整体快照。

在政府债务资产这一最接近“链上现金管理”的细分领域,同一数据源显示,截至 2025 年 12 月 25 日,代币化国债的链上总价值为 90 亿美元,覆盖 62 项资产、59,214 名持有人,并给出了 7 日年化收益率 3.82% 的当期指标,使其逐渐具备与传统现金管理工具相当的功能属性。

机构采用背后的宏观背景

更广泛的银行体系环境,有助于理解这一变化为何在 2025 年集中发生。

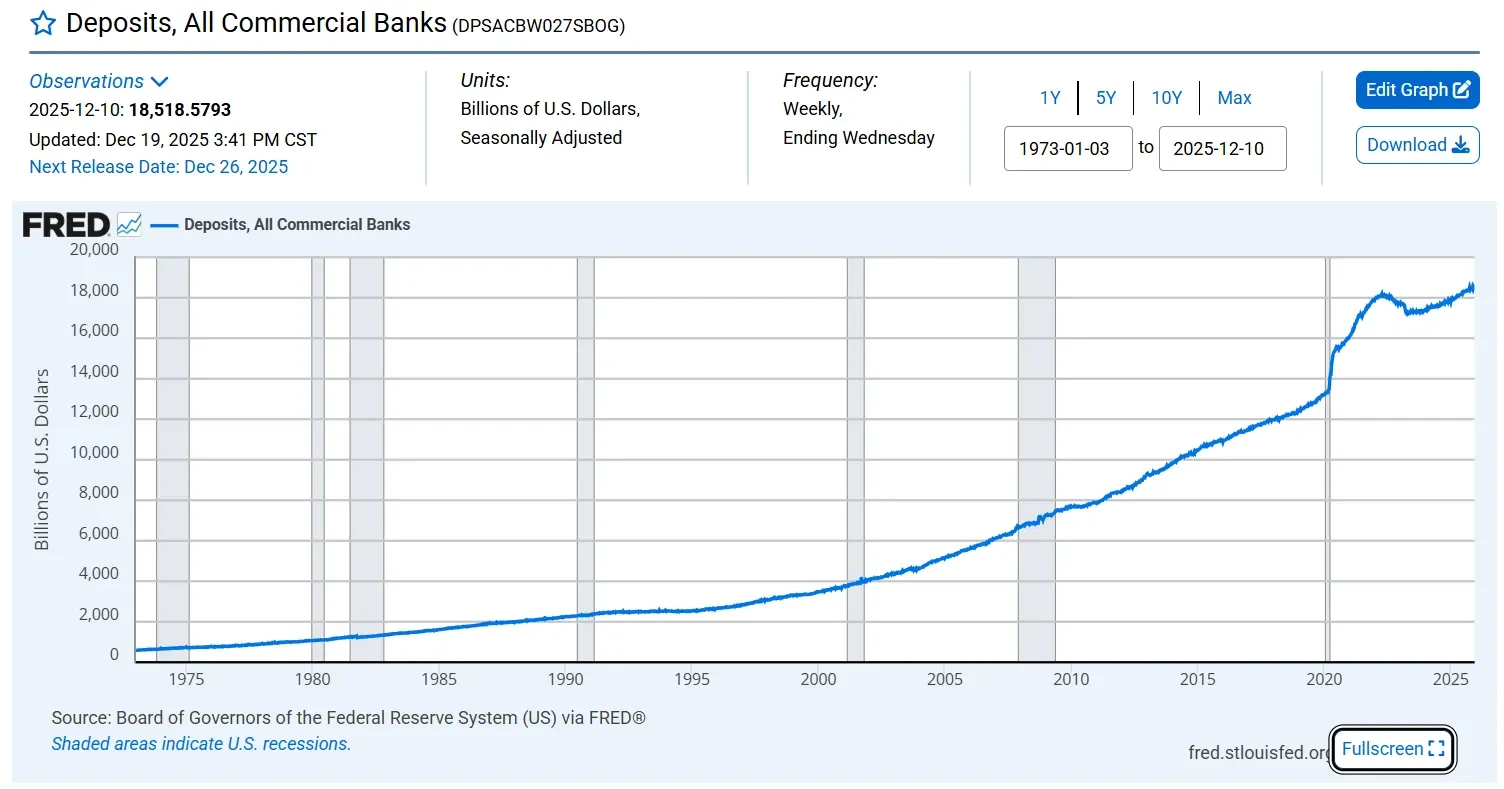

根据 美联储 H.8 统计数据,截至 2025 年 12 月 10 日,美国商业银行体系的总存款规模为 18,518.5793 十亿美元,即 18.5185793 万亿美元,在这一体量下,任何能够提升结算效率、支持全天候运行并提高抵押品复用率的技术路径,都会自然进入机构的评估范围。

在这一背景下,存款代币与链上货币市场基金的出现,与其说是技术实验,不如说是传统金融体系在效率与结构层面做出的现实选择。

从代币化走向金融基础设施

将 JPMD 与 MONY 放在同一框架下观察,可以发现它们并非孤立的产品发布,而是构成了一条清晰的机构级链上金融路径:存款代币将银行负债转化为 7×24 小时可结算的链上现金层,而代币化货币市场基金则在同一环境中提供合规、低风险的美元收益资产,并由不断扩大的代币化国债资产池作为抵押品与流动性支撑。

在 2025 年 11 月至 12 月 期间,这一系列进展共同释放出一个明确信号:真实世界资产正在从“可以被代币化的对象”,转变为“能够在公共区块链环境中持续运行的金融系统组成部分”,并逐步融入机构级的清算、现金管理与资产配置逻辑之中。