降息已是定局,三大悬念仍待解

- 核心观点:美联储降息已定,市场关注未来政策路径。

- 关键要素:

- 就业数据疲软,月增岗位仅2.9万。

- 点阵图分歧或引发资产重新定价。

- 政治干预加剧,联储独立性受挑战。

- 市场影响:政策不确定性将加剧市场波动。

- 时效性标注:短期影响。

美联储(Fed)本周二和周三召开的联邦公开市场委员会(FOMC)会议,被知名财经评论员 Nick Timiraos 称为该机构史上最“奇特”的会议之一。

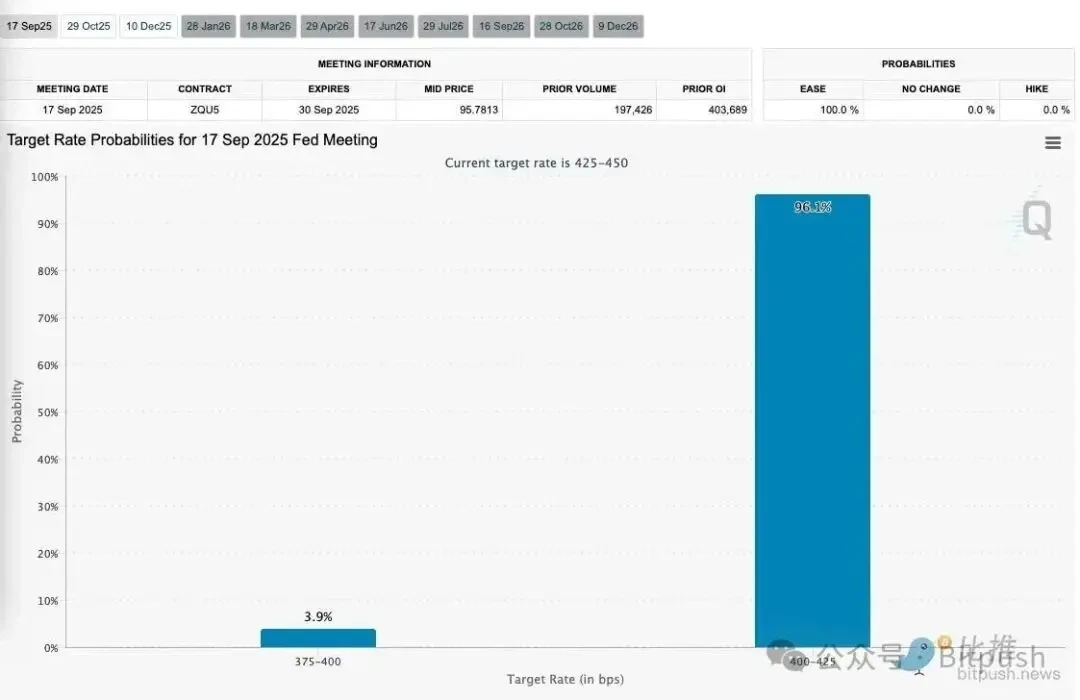

市场几乎一致预期,在为期两天的政策会议结束后,Fed 将在周三宣布九个月来的首次降息。根据 CME 的 FedWatch 工具,降息 25 个基点至 4.25%−4.50% 区间的概率高达 96%,几乎是板上钉钉的事实。

Fed 终于决定启动降息周期,核心原因在于美国就业市场的持续疲软,以及官员们对关税引发的通胀可能只是暂时现象的信心增强。

劳工部数据显示,截至 8 月的三个月内,平均每月新增就业岗位仅约 2.9 万个,这是自 2010 年(非疫情期间)以来最疲软的三个月增幅。此外,目前失业人数已超过职位空缺数;初次申请失业救济金人数创下近四年新高;长期失业人数(失业超过 26 周)达到 2021 年 11 月以来的最高点。上周公布的就业数据初步修正更显示,进入夏季以来,美国劳动力市场的基础比原先想象的更加脆弱。

此外,美联储主席杰罗姆·鲍威尔已在 8 月底的演讲中为本次降息奠定了基础,当时他明确表示:“就业下行风险正在上升。”这反映了美联储内部对实现其“充分就业”使命的担忧已经超越了通胀担忧。

然而,降息虽然已成定局,但围绕本次会议及未来货币政策的不确定性达到了前所未有的高度。这些悬而未决的因素,才是真正影响金融市场和资产定价的关键。

悬念一:未来利率路径的“点阵图”–今年还会降息几次?

由于 25 个基点的降息已经被市场高度消化(priced in),交易者们将不再关注“是否降息”,而是聚焦于 Fed 对 2025 年剩余时间的政策预测。

市场期待的未来指引

在周三的公告中,Fed 官员将发布最新的经济预测,其中最受关注的是“点阵图”(Dot Plot)——它反映了 FOMC 成员对未来利率水平的预期。

- 持续降息的预期: 交易员正大胆押注 Fed 不会“一次性”降息,而是会开启一个周期。根据 CME 的 FedWatch 工具,市场认为 10 月和 12 月继续降息的概率超过 70%。

- 潜在的分歧信号: 高盛经济学家预计“点阵图”将显示两次而不是三次降息,但“分歧会很小”。如果 Fed 最终暗示的降息速度比市场预期的要慢,则可能引发风险资产的重新定价和抛售。相反,如果暗示有三次或更多降息,将是鸽派的重大利好。

- Goldman Sachs 经济学家的观点是,本次会议的关键在于委员会是否会暗示“这将是一系列连续降息的第一次”。他们预计声明不会明确提及 10 月降息,但鲍威尔可能会在新闻发布会上“温和地”暗示这一方向。

鹰派与鸽派的分裂投票

本次会议的投票构成也充满了不确定性。虽然多数委员预计会支持 25 个基点的降息,但委员会内部存在明显的分裂:

要求“大幅”降息的声音: 新任命的理事史蒂芬·米兰(Stephen Miran)极有可能投下反对票,主张进行更大幅度的降息。财政部长斯科特·贝森特(Scott Bessent)也公开鼓励 Fed 采取“全面”降息

反对降息的声音: 堪萨斯城联储主席杰弗里·施密德(Jeffrey Schmid)和圣路易斯联储主席阿尔伯托·穆萨勒姆(Alberto Musalem)可能会反对降息,他们担忧关税带来的通胀风险。

这种分裂将突出委员会内部日益加剧的政策分歧,使中央银行的未来行动更加难以预测。

悬念二:鲍威尔的“定调”–如何权衡通胀与就业?

在利率决定公布后,鲍威尔在记者招待会上的言辞选择通常比 FOMC 声明本身更为重要,因为他将负责阐释委员会的思维。

通胀是“暂时”还是“持久”?

Fed 官员们普遍认为,由特朗普政府关税政策引发的通胀上升可能只是暂时的。

旧金山联储主席戴利表示,“关税相关的价格上涨将是一次性的。”其他官员也预计,关税效应将在未来两到三个季度内传导完毕,对通胀的影响随后将消退。他们认为,在劳动力市场疲软和经济不稳固的背景下,企业提高价格的灵活性降低,因此持续性通胀压力不大。

鲍威尔的讲话必须在两个使命间取得平衡:充分就业和物价稳定。他需要传达出“实用且更鸽派”的基调。正如 B. Riley Wealth Management 的策略师所言,他的语调将是“务实的,但更偏向鸽派”,表明 Fed 需要更多地捍卫其充分就业的使命。

数据依赖与未来的政策灵活度

交易者将密切关注鲍威尔是否会给出任何关于 10 月份行动的软性暗示。如果他强调“数据依赖”并暗示未来的政策仍有很大的调整空间,这将为市场留下悬念,让资产价格持续随着经济数据的波动而起伏。

悬念三:史无前例的政治干预–美联储独立性受挑战

本次会议的特殊之处,有一半来自围绕 Fed 权力核心发生的政治风波。特朗普政府对其独立性施加的持续压力,是会议上挥之不去的“房间里的大象”。

新理事的快速上位

特朗普的首席经济顾问史蒂芬·米兰在周一被参议院确认,并于周二早上宣誓就职,及时获得了本次 FOMC 会议的投票权。这个通常需要数月时间的程序被迅速推进,被视为特朗普渴望让米兰在 9 月会议上投下支持“大幅降息”的关键一票。米兰本人表示,他将独立思考,但他的迅速确认,无疑是政治压力影响 Fed 运作的体现。

库克解雇风波

特朗普公开表示希望共和党人在美联储理事会中占多数,并试图在 8 月底解雇 Fed 理事丽莎·库克(Lisa Cook),创下了历史先例。尽管上诉法院暂时阻止了特朗普的解雇令,库克仍能在本次会议上投票,但她的职位仍然悬而未决,诉讼正在进行中。

这些变动凸显了美联储政治独立性所面临的巨大挑战。这使得它的任何政策决定,都将带着政治阴影,对于依赖宏观稳定的投资者而言,这种“噪音”本身就是一种风险。

总结:市场在等待信号,而非决定

降息 25 个基点已是市场共识。但本次会议的真正意义,在于它将如何为 2025 年的最后四个月的货币政策定调。

正如 BNY 策略师所说,Fed “双重使命的目标正处于‘紧张’状态”,而日益增长的政治化使局势更加复杂。市场将紧盯着鲍威尔的每一个字眼,从中寻找决定投资组合配置的信号。