CEX VS DEX:Uniswap V3与币安的流动性比较研究

原文作者 :Anastasia Melachrinos

原文编译:吴说区块链

市场深度是衡量流动性的常用指标,通常通过中心化交易所(CEX)上的加密货币对的订单簿进行计算。它提供了从中间价格不同距离的买入和卖出的数量,范围从 0.1% 到 10% 。

该图表显示了十大中心化交易所上各个层次的累计 ETH-USDT 买入和卖出量。每个交易所在每个时间点的订单簿都具有自己的流动性特征,使交易者能够根据他们的执行策略选择最合适的平台。

总体而言,市场深度越大,流动性越高,这使得靠近期望价格买入或卖出资产更容易。它还有助于交易者更好地估计较大订单可能产生的滑点。较大的市场深度对应较低的滑点,这意味着市场可以容纳较大的交易,而不会显著改变市场价格。

Uniswap V3 市场深度

然而,仅仅观察 CEX 的流动性是不够的;DEX 在某些代币的交易量中占据了很大一部分。例如, 8 月 20 日,以太坊 DEX 占 USDC 的交易量的 25% ,DAI 的超过 80% 。但是由于 DEX 和 CEX 之间的价格发现机制不同,比较加密货币市场的流动性相当复杂。

大多数 DEX 不使用订单簿,而是使用自动做市商(AMM)。AMM 通过评估各个流动性池在不同价格水平上的每项资产的数量来确定资产价格。这些池从流动性提供商(LP)那里获取代币,允许交易者直接交易这些资产。尽管大多数基于 AMM 的 DEX 不使用订单簿,但某些流动性池(如 Uniswap V3),特别依赖于我们称之为集中产品 AMM,可以被建模为订单簿,因为 LP 会在某些价格区间内存放代币。我们可以在下面的 wETH-APE 0.3% 费用池中看到一个例子。

为了确保所有加密货币市场都具有可访问和可比较的流动性数据,Kaiko 为用户提供了比较 CEX 和 DEX 之间市场深度所需的所有数据和工具。

更仔细地观察 Uniswap V3 市场深度:我们针对特定的 Uniswap V3 池和区块,按照 α 级别(与区块当前价格的百分比)计算它。使用 Kaiko 的 Uniswap V3 流动性快照数据,我们跟踪流动性,包括流动性提供商在已初始化的不同价格范围内可用的代币数量。然后应用 Uniswap V3 的方程来找出在价格改变 1 + α 之前可以交换多少代币。与市场价格相比,α 的范围为 -/+ 0.1% 到 + 20% 。

比较 Uniswap V3 和 CEX 市场深度

有了这些,让我们来看一下加密货币最具流动性的交易对之一,Binance 和 Uniswap V3 上的 (w)ETH-USDT 的市场深度。

<img src="https://piccdn.0daily.com/202309/01025536/irp2s3xnd5 7 pxf 2 h.png" data-img-size-val="888 , 474"/>

Uniswap V3 的 wETH-USDT 0.3% 费用池在大多数价格水平上的流动性都不如 Binance,Binance 在某些价格水平上的流动性是 Uniswap 的四倍以上。然而,Uniswap 在离中间价格较远的某些价格水平上确实具有更多的流动性。值得注意的是,这只是 Uniswap V3 的 wETH-USDT 池之一,还有另外两个具有不同费用水平的池;如果你合并这些池的流动性,它们在中间价格附近的流动性会略低于 Binance,在中间价格更远的地方则流动性更高。

总的来说,Uniswap V3 的流动性分布令人惊讶地对称,这表明流动性分布得足够广泛,能够有效捕捉大部分价格变动。

交易所市场深度分解

尽管 Uniswap V3 在 (w)ETH-USDT 对的流动性竞争中输给了 Binance,但它在 (w)ETH-(w)BTC 市场上战胜了所有主要 CEX。对于市场价格在 0% 和 6% 范围内的价格,该交易对的 0.3% 和 0.05% 费用池分别提供 6 倍和 3 倍的流动性。

考虑到 wETH 和 wBTC 在 Uniswap 上作为基础和报价资产的流行程度,这些发现并不令人惊讶。这些市场为交易提供了高效的路径;例如,将 wBTC 兑换为一种小众币很可能会通过这一对进行。因此,流动性集中在这里是合理的。

总的来说,Uniswap V3 上有超过 13, 000 个流动性池。其中:

● 大约 1, 500 个池使用 wETH 作为基础或报价资产,占总池数的大约 11% 。

● 超过 500 个池包括 USDC,占总数的大约 4.50% 。

● 大约 100 个池包括 wBTC,占总池数的大约 0.75% 。

令人惊讶的是,对于像 CRV 这样的小型代币,与提供 CRV-(w)ETH 市场的前 5 个最具流动性的 CEX 相比,Uniswap 的流动性较低。

考虑到 CRV 代币最近所面临的挑战,预计这些市场的流动性会有限。在 2023 年 3 月,CRV 的交易大多发生在去中心化交易所,尤其是在压力时期。由于 CRV 代币被 Curve 的创始人用于抵押在 Aave 等平台上的贷款,CRV 持有人感到不确定。自那以后,某些 Curve 资金池的漏洞加剧了不确定性,减少了用户提供流动性的动机,可能吸收有害流动性。

最具流动性的 Uniswap V3 池

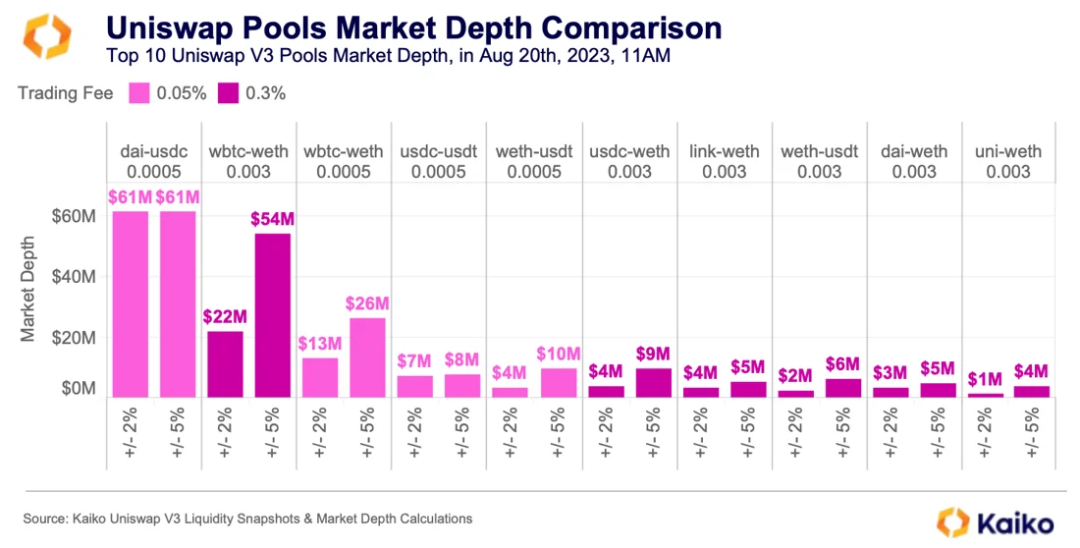

从更广泛的角度看 Uniswap V3 的流动性,可以看到前五个最具流动性的 Uniswap V3 池中有四个的交易费为 0.05% ,这是 Uniswap 上的第二低选项。看起来流动性提供者(LPs)已经达到了一个平衡状态,他们发现 0.05% 在交易量和费用之间提供了最佳平衡。

与 CEX 相比,Uniswap V3 为交易者提供了竞争市场;由于在不同价格水平上有充足的流动性,这些市场对套利者特别有吸引力,尽管交易成本可能有所不同。这个 CEX/DEX 标准化市场深度数据集不仅有助于我们了解最近市场事件对流动性的影响,还揭示了市场微观结构在塑造流动性动态方面的作用。