Khung định giá và dự báo giá trị thị trường của 12 chuỗi công cộng chính: chuỗi nào được định giá quá cao hoặc bị định giá thấp?

Tổng hợp văn bản gốc: The Way of DeFi

Tổng hợp văn bản gốc: The Way of DeFi

Tại bất kỳ thời điểm nào, bạn có thể nghĩ rằng việc định giá nền tảng blockchain được xác định bởi 3 khía cạnh, bao gồm:

thông qua và sử dụng

nền tảng hào

Điều kiện thị trường tiền điện tử

Làm thế nào để 3 yếu tố này ảnh hưởng đến việc định giá/vốn hóa thị trường của Token?

1. Tiếp nhận và sử dụng:

Đây là động lực định giá cơ bản. Người dùng cần có Mã thông báo gốc của chuỗi để thanh toán phí giao dịch. Người dùng tích cực hơn có nghĩa là nhiều người cần nắm giữ ít nhất một số lượng mã thông báo nói trên, dẫn đến nhu cầu mã thông báo cao hơn và đẩy giá lên cao.

Đây là một mối quan hệ cơ học không liên quan gì đến nhu cầu đầu cơ hoặc kỳ vọng tăng giá. Vì vậy, nó là một trình điều khiển định giá dài hạn.

2. Nền hào:

Điều này ảnh hưởng đến đánh giá rủi ro của các nhà đầu tư đối với nền tảng. Nếu một chuỗi được coi là có lợi nhuận lớn -- chẳng hạn như chuỗi đã tồn tại lâu đời và có một cộng đồng mạnh -- thì nhiều người sẽ coi đó là một vụ cá cược an toàn hơn.

Cho dù quan điểm này là chính xác là một câu hỏi. Điều quan trọng là nhận thức về một con hào lớn hơn và rủi ro thấp hơn cho phép Token nhận được phí bảo hiểm, các điều kiện khác không thay đổi. Tôi gọi đây là "đánh dấu dành riêng cho nền tảng" (sau này, bạn sẽ thấy những gì đánh dấu đề cập đến cho các chuỗi khác nhau).

3. Điều kiện thị trường tiền điện tử:

Tâm lý nhà đầu tư - chẳng hạn như mức độ chấp nhận rủi ro - ảnh hưởng đến nhu cầu đối với tất cả các mã thông báo. Điều này cũng đúng đối với các cấp độ chấp nhận tiền điện tử nói chung. Không có nền tảng của thị trường mã hóa tổng thể, việc định giá một Token đơn lẻ là điều không cần bàn cãi.

Chúng tôi có thể sử dụng các địa chỉ đang hoạt động hoặc số lượng giao dịch để đo lường việc chấp nhận và sử dụng chuỗi, đồng thời sử dụng tổng vốn hóa thị trường tiền điện tử để thể hiện các điều kiện thị trường. Bằng cách này chúng ta có thể nhận được:

Định giá chuỗi = 1 * (địa chỉ hoạt động hoặc số lượng giao dịch) + 2 * (tổng vốn hóa thị trường tiền điện tử) + (đánh dấu nền tảng cụ thể)

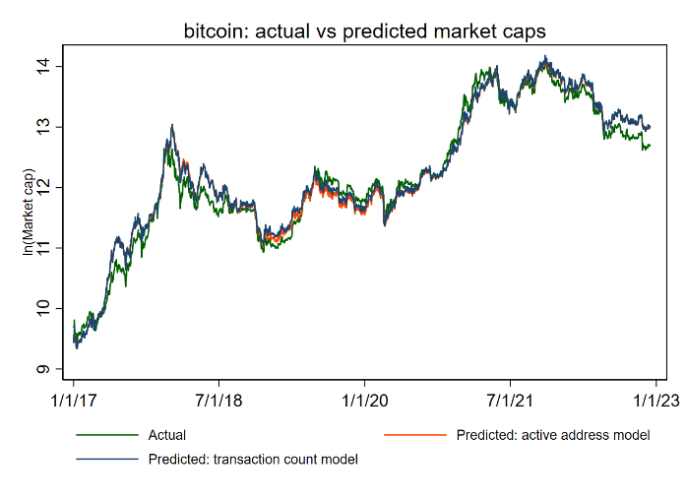

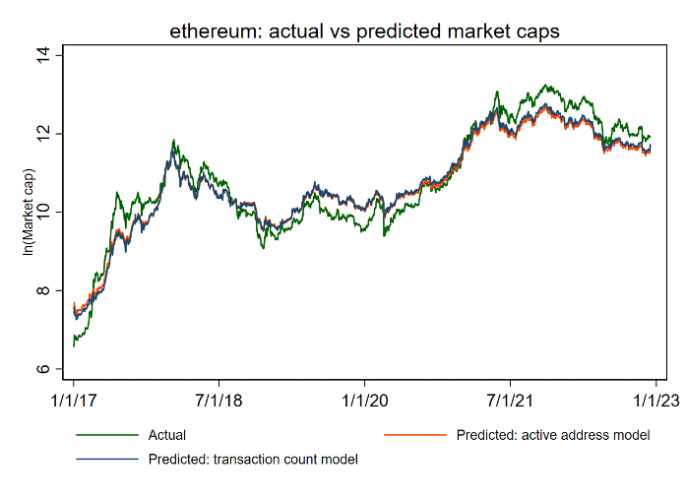

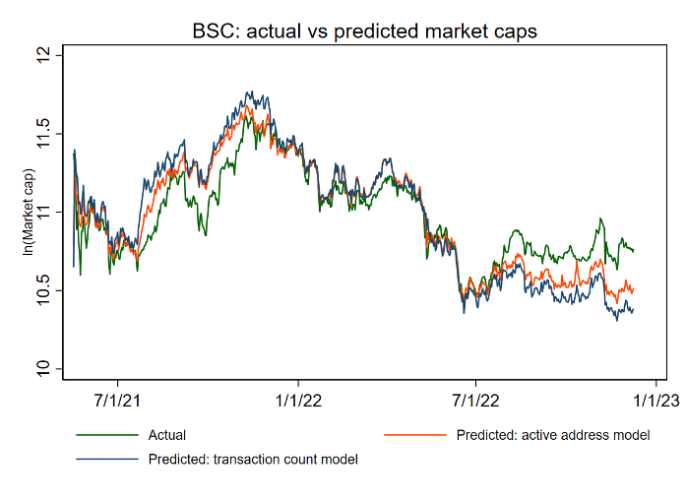

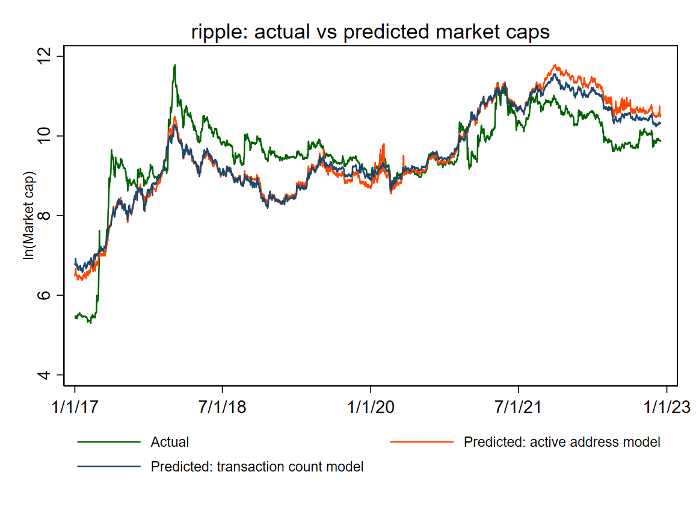

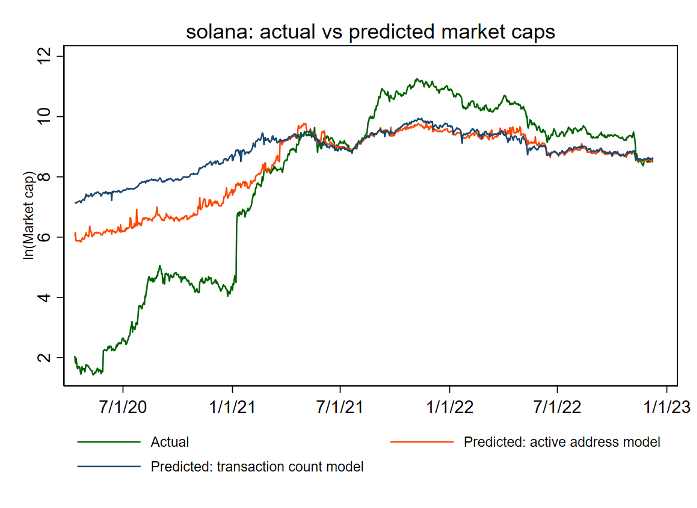

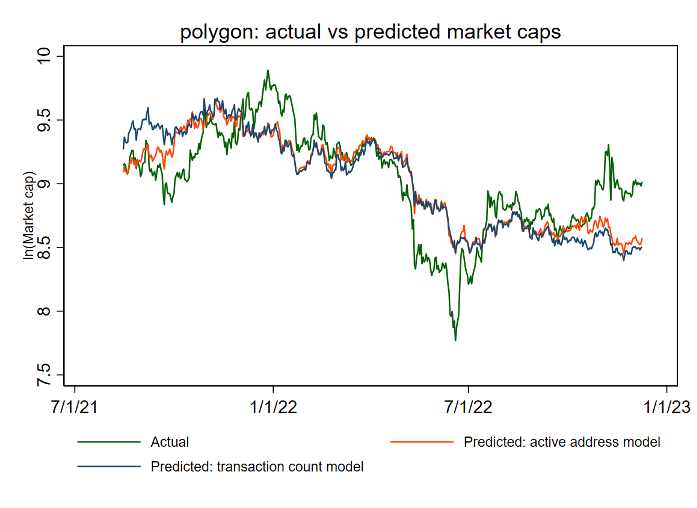

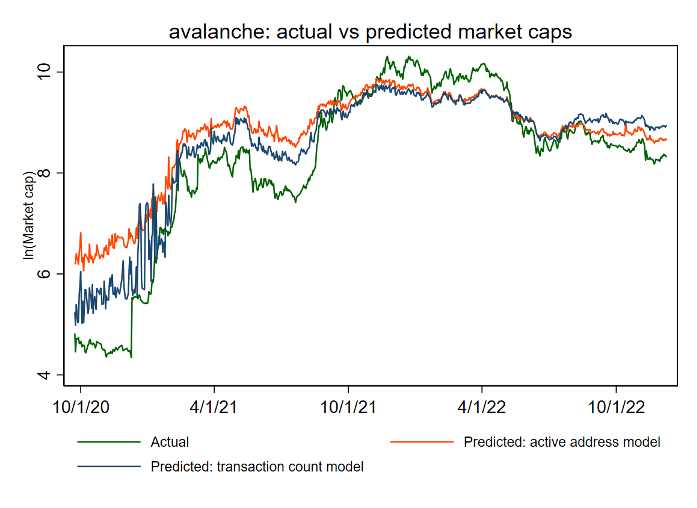

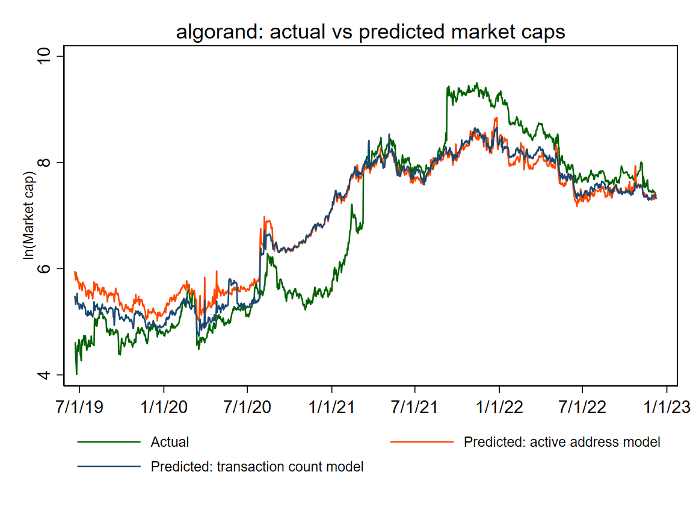

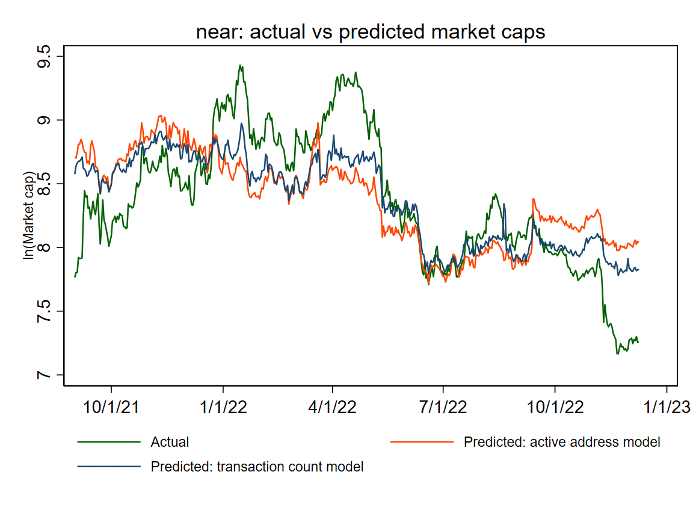

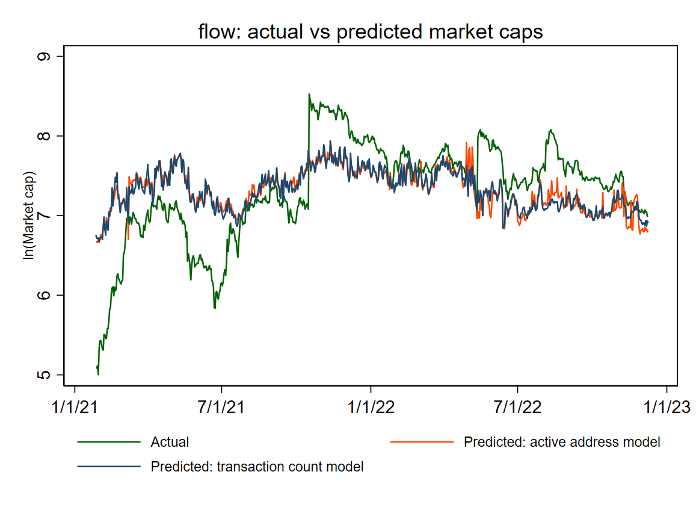

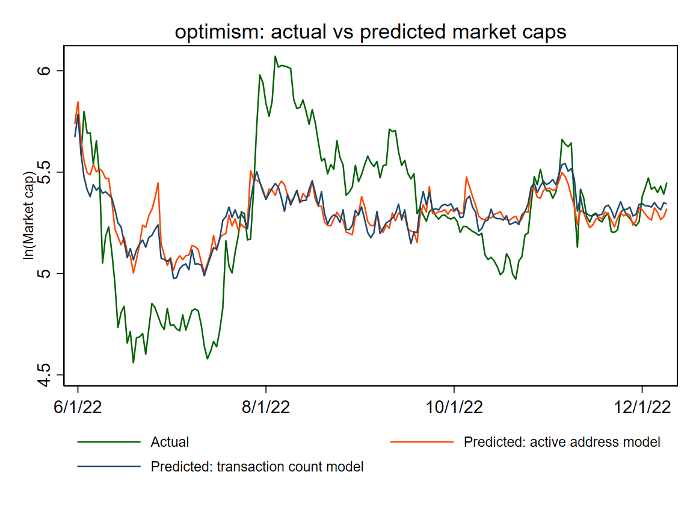

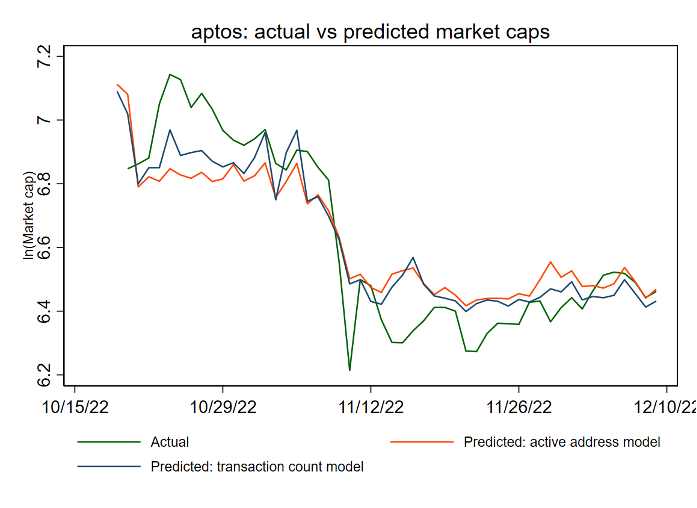

Biểu đồ bên dưới cho thấy vốn hóa thị trường thực tế (logarit) và mô hình dự đoán vốn hóa thị trường của 12 chuỗi khối chính. Hai mô hình này đo lường việc áp dụng chuỗi bằng cách sử dụng địa chỉ hoạt động và số lượng giao dịch tương ứng.

Giới thiệu thuật ngữ

Tôi gọi khoảng thời gian mà vốn hóa thị trường thực tế (đường màu xanh lá cây) cao hơn mức định giá dự kiến (đường màu đỏ và màu xanh lam) là "thời kỳ định giá quá cao" và ngược lại là "sự định giá thấp".

Đây là những thuật ngữ khó xử, bởi vì khi nói một thứ gì đó được định giá quá cao hoặc bị định giá thấp hàm ý rằng có một giá trị thực khách quan, cố định ở đâu đó.

Thực tế là tất cả các định giá đều mang tính tương đối. Định giá của một chuỗi ngày nay chỉ có thể được đánh giá dựa trên bối cảnh mật mã tổng thể và quá khứ của nó.

(Nó giống như vị trí thực tế của bạn - một khái niệm có vẻ thực và đáng tin cậy, nhưng thực ra chỉ là vị trí so với trái đất)

Điều "được định giá quá cao" ở đây thực sự có nghĩa là vốn hóa thị trường hiện tại cao hơn mức mà các nhà đầu tư đã định giá nền tảng trong lịch sử nếu tính đến mức độ chấp nhận và điều kiện thị trường tiền điện tử hiện tại.

Tuy nhiên, đây chỉ là lời truyền miệng. Vì vậy, chúng tôi vẫn dính vào "đánh giá quá cao" và "đánh giá thấp" cho đến bây giờ.

Ethereum

Ethereum

BSC

Ripple

Solana

Polygon

Avalanche

Algorand

Near

Flow

Optimism

Aptos

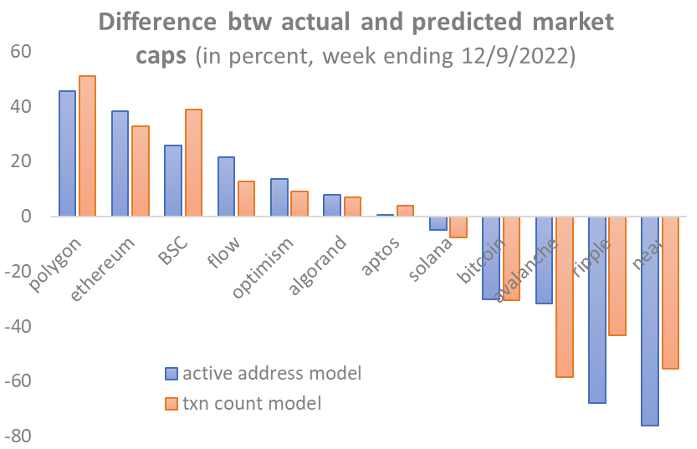

Dưới đây là bảng xếp hạng khoảng cách giữa vốn hóa thị trường thực tế và ước tính tính đến hai tuần trước, được sắp xếp theo chuỗi. Tương tự như vậy, khoảng cách dương = được định giá quá cao, khoảng cách âm = bị định giá thấp.

Kết quả cho thấy các chuỗi được định giá cao nhất hiện nay là:

Polygon

Ethereum

BSC

Flow

Các chuỗi bị đánh giá thấp nhất là:

Near

Ripple

Avalanche

Bitcoin

Phần còn lại -- Lạc quan, Aptos, Algorand, Solana -- làMột sự khác biệt nhỏ <10%. Tôi nghĩ rằng những điều này ít nhiều nằm trong phạm vi sai sót.

Tôi biết những kết quả này sẽ khiến một số người lo lắng. Nếu chuỗi yêu thích của bạn không nằm trong danh mục bạn muốn xem, có một số điều cần lưu ý:

Đầu tiên, đây là những kết quả ước tính theo kinh nghiệm. Tôi không áp đặt bất kỳ quan điểm cá nhân nào. Vì vậy, không cần phải bắn sứ giả.

Thứ hai, có hàng nghìn lý do giải thích tại sao những kết quả này không áp dụng cho "tình hình hiện tại" -- cái gọi là hiện tượng "lần này đã khác".

Ví dụ: bạn có thể nói rằng giá của chuỗi xyz hiện cao hơn vì nguồn cung mã thông báo đang giảm hoặc thị trường đang định giá triển vọng tăng trưởng cao hơn vì các dự án lớn sắp đi vào hoạt động. Hoặc giá của chuỗi XXZ thấp hơn vì nó thực sự đã chết hoặc sắp chết.

Đây có phải là tất cả các lý do hợp lệ? Chắc chắn.

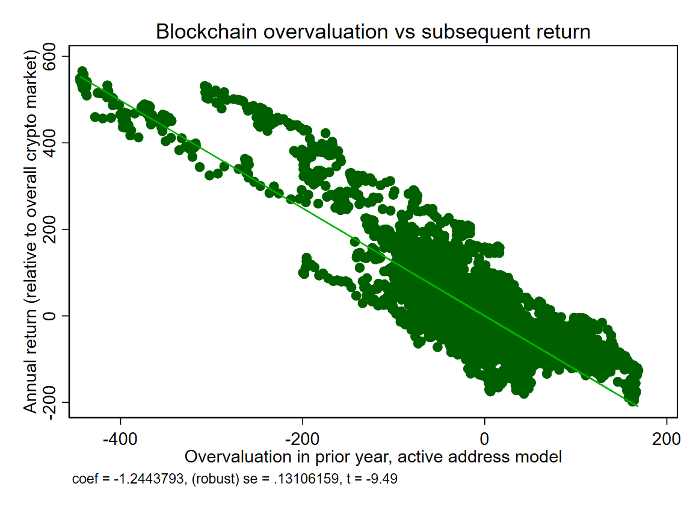

Nhưng cho dù lý do có hợp lý đến đâu, hãy nhớ rằng các giai đoạn định giá quá cao trong lịch sử đã được theo sau bởi các mã thông báo hoạt động kém hiệu quả hơn so với thị trường chung trong năm tiếp theo. Mối quan hệ định giá quá cao-kém hiệu quả này rất mạnh mẽ.

Trường hợp bạn nghĩ đến có thực sự là một ngoại lệ không? Có thể thống kê được không?

Thứ ba, mặc dù những khoảng cách định giá này thường đại diện cho sự hồi quy, với các giai đoạn định giá quá cao hoặc định giá thấp thường kéo dài từ 6 tháng đến một năm, nhưng không có cách nào để dự đoán chính xác chúng sẽ kéo dài bao lâu.

Chỉ vì một chuỗi có vẻ bị định giá thấp hôm nay, không có nghĩa là nó sẽ tự điều chỉnh vào ngày mai và ngược lại. Cái bẫy điển hình của "nhà đầu tư giá trị" là mua thứ gì đó dường như bị định giá thấp và nó sẽ bị định giá thấp mãi mãi.

Khi bạn tin rằng thứ gì đó đang bị định giá thấp, cách tiếp cận tốt hơn là đặt nó vào tầm ngắm của bạn. Nhưng chỉ mua nếu bạn thấy một số dấu hiệu cho thấy xu hướng có thể đang thay đổi.

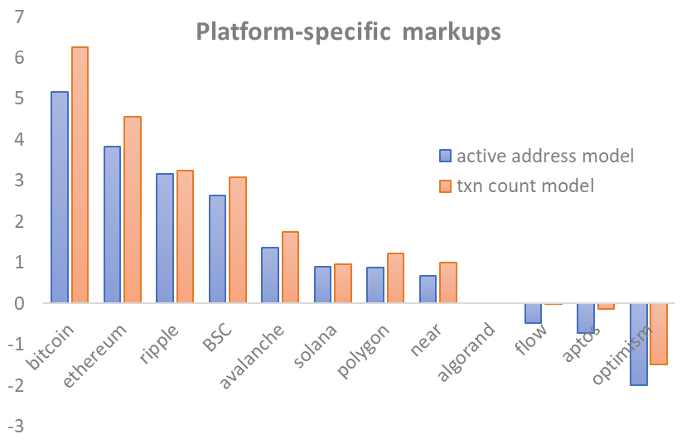

Cuối cùng, đây là ước tính cho các đánh dấu dành riêng cho nền tảng. Một lần nữa, những thước đo này đo lường mức độ rủi ro hoặc mức độ rủi ro được nhận thức của một nền tảng. Nếu một chuỗi được coi là có lợi thế lớn hơn, tức là có nhiều khả năng tiếp tục tồn tại và phát triển hơn, thì chuỗi đó có thể đưa ra mức giá cao hơn cho cùng một mức độ chấp nhận và sử dụng.

Trong số các đánh dấu này, có một vài mẫu nổi bật. Bạn rất thông minh. Tôi chắc rằng bạn có thể khám phá ra chúng là gì.

Cuối cùng, mặc dù các định giá này dựa trên dữ liệu từ 12 chuỗi khối công khai, nhưng cùng một khung có thể được sử dụng để đánh giá các chuỗi khối khác và trên thực tế, bất kỳ dự án mã hóa nào có tiềm năng tạo hiệu ứng mạng, chẳng hạn như nền tảng trò chơi, đều có thể sử dụng khung này.

liên kết gốc