120张图表:研判2022年Q4 Web3和数字资产

原文作者:Joel John

原文编译:Felix

最近有很多关于 Web3 和数字资产的 FUD。熊市震荡。

以下是大约 120 个图表的汇编,这些图表将我们所处的位置置于上下文中。

截至 2022 年第四季度的 Web3 和数字资产状况。

类别

比特币

以太坊

稳定币

去中心化金融

DAO

NFT

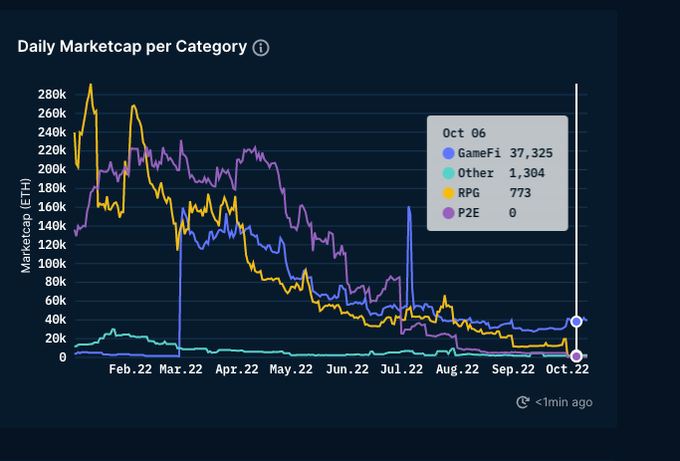

元界和游戏

新兴主题——桥梁、可扩展性和消费者社交

手机 APP 使用及兑换充值行为

一些注意事项

我的一些解释可能是错误的。我仍在学习

我已经提到了下面使用的数据源

如果你正在构建很酷的东西,HMU。我的电子邮件是 joel@decentralized.co

使用的数据源

Glassnode

Nansen

Parsec

Cryptoquant

Santiment

Intotheblock

TokenTerminal

Dune

Cryptoslam

WeMeta

MetaMetriks

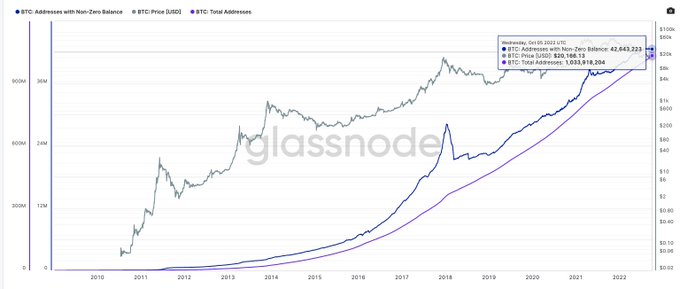

L2Beat

我们从比特币开始。截至 2022 年 7 月,已经创建了 10 亿个比特币钱包。其中,约 4200 万的余额为非零。 比特币花了大约 4 年的时间才看到它的第一个 100 万个非零余额钱包。最后一百万花了六个月的时间。

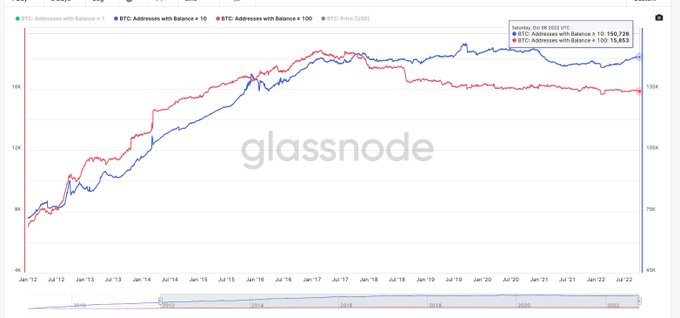

这个数字很容易被认为是「僵尸钱包」。 2011 年随机交易中持有少量比特币的钱包可能会加起来。 持有 1 个以上比特币的钱包设置了一个新的 ATH,尽管它花费了 100 倍以上的成本来获得一个比特币,大约 5 年前。

自 2017 年 6 月价格上涨以来,一些较大的钱包已经撤资。 持有超过 100 个比特币的钱包在 2017 年 6 月达到 18k 个钱包的峰值,而持有超过 10 个比特币的钱包在 2019 年 9 月左右达到 150k 个,从那时起,他们或多或少地趋于平缓。

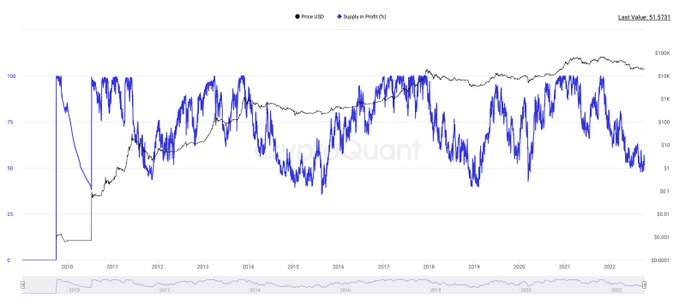

利润供应百分比取最后一次移动代币时的比特币价格和当前价格,以查看代币是否盈利。在 ATH - 所有 UTXO 都获利,目前,约 54% 的 utxo 处于绿色状态。从历史上看,该指标的底部约为 40%。

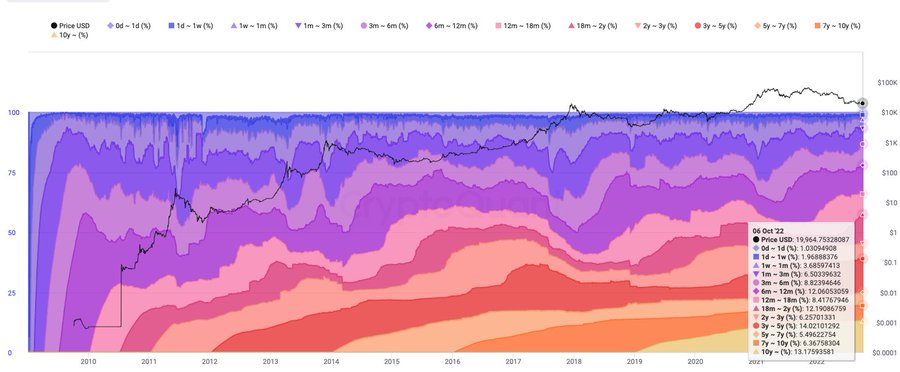

年龄组查看网络资产在不同时期移动的百分比。假设是移动一些较旧的硬币会导致价格降低,因为它们的价格更低,约 40% 的代币在 3 年或更长时间内没有移动(包括 Satoshi 的代币)。

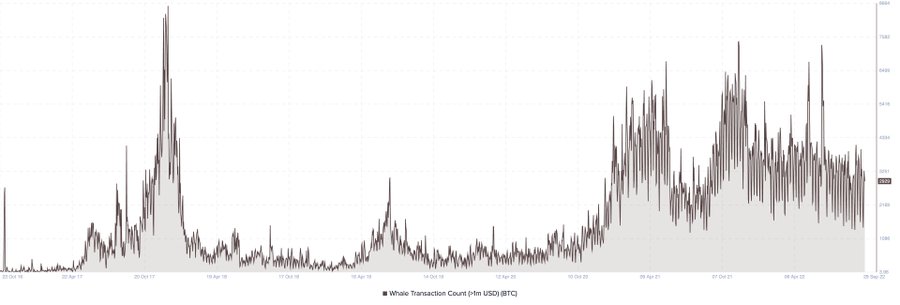

衡量比特币使用情况的一种方法是计算价值超过 100 万美元的交易数量。虽然这取决于比特币的价格,但这里正在建立一个下限。 每天都有大约 3000 笔价值超过 100 万美元的比特币出现在比特币上。

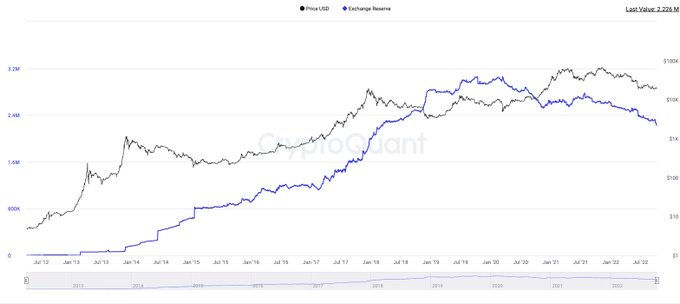

近 10% 的比特币供应目前依赖于交易所(约 226 万枚硬币) 在巅峰时期,这个数字接近 300 万比特币。在过去的一年中,大约有 100 万人或多或少地流向了冷藏 / 主要经纪人。

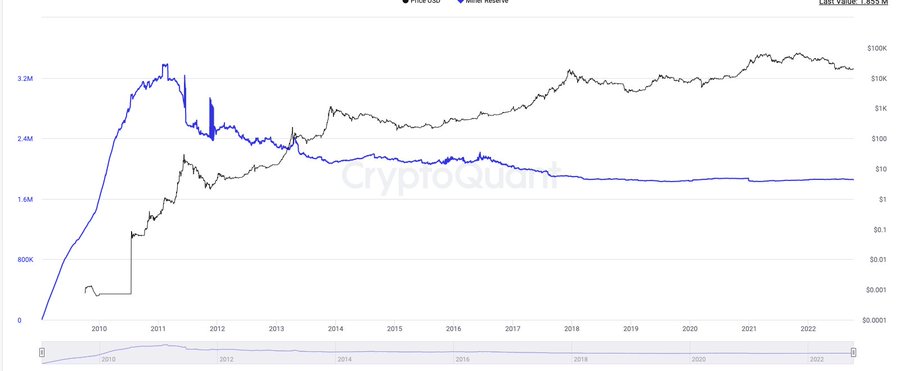

矿工是新币进入市场的供应链的关键部分。确定由他们持有的钱包持有略高于 190 万比特币 (9%) 的供应量。 他们似乎是强势持有者——可能是由于通过期权等链下工具进行对冲。

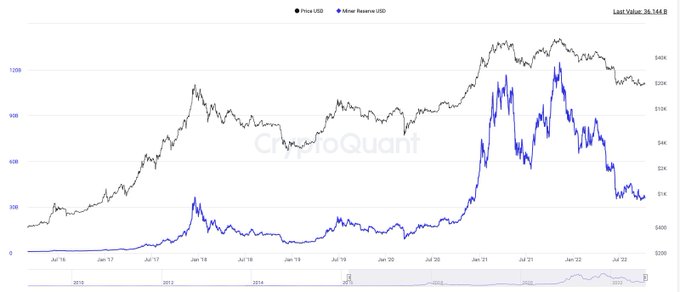

在高峰期,矿工持有价值接近 1680 亿的比特币。这个数字现在约为 330 亿美元。如前所述,暗示他们失去了所有这些收益是不公平的。其中很大一部分很可能被对冲。

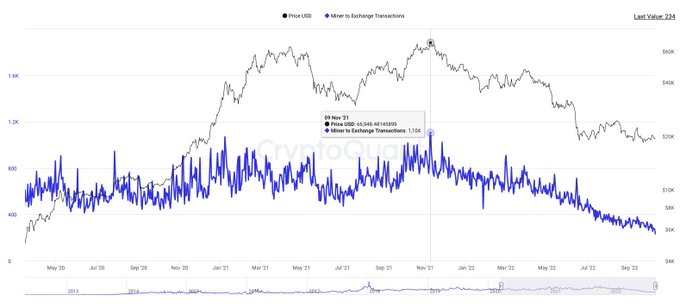

相关性不是因果关系等等——但值得观察的是,去年,矿工拥有的钱包对交易所进行的交易数量最多。 自那时以来,矿工到交易所的交易一直在下降。

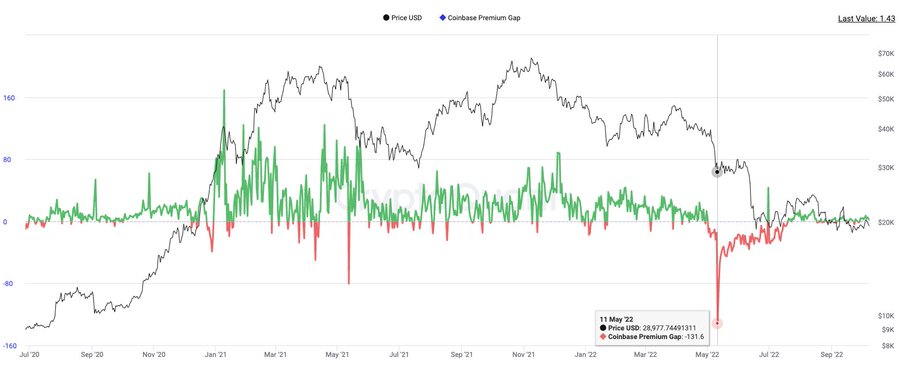

Coinbase 溢价指数着眼于 Coinbase pro 价格(对于 btc,以美元为单位)和 binance 上的价格(对于 btc,以美元计)之间的差异 这是衡量美国投资者购买 Btc 的兴趣的指标。最近有点平 - 但值得注意的是 2022 年 5 月的折扣。

由于 Do Kwon,这个溢价差距从 Elon 在 2021 年 1 月谈论比特币时的 160 美元左右下降到 140 美元的低点 目前 - 它保持波涛汹涌,就像市场的其他部分一样。

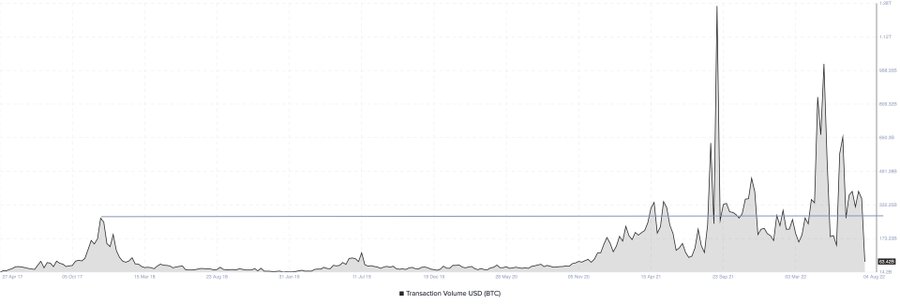

平均每周有大约 3500 亿比特币通过比特币进行转账。就规模而言,这大约是印度每年入境汇款的 5 倍,这个数字根据 Btc 的价格而变化,但仍高于 2017 年的 2000 亿美元范围。

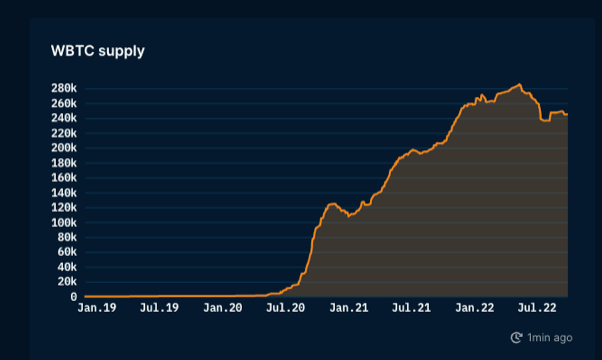

我将以 WrappedBitcoin 来结束比特币。目前 - wbtc 上的硬币比闪电网络的容量多约 50 倍。

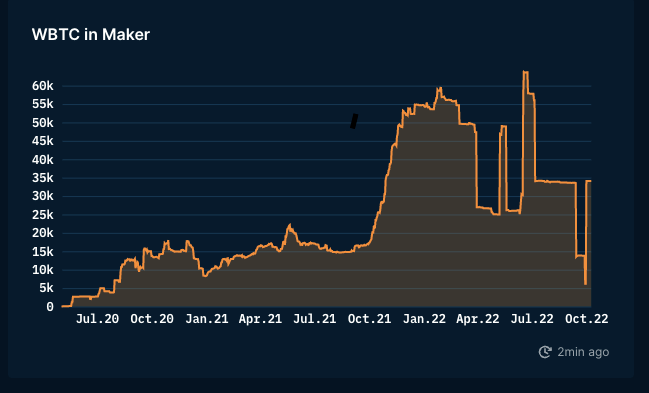

其中约 25 万比特币 - 约 6 万比特币在 MakerDAO 的鼎盛时期。现在这个数字接近 40k。 DeFi 收益率自然是以太坊和比特币之间这种混合的关键驱动力。

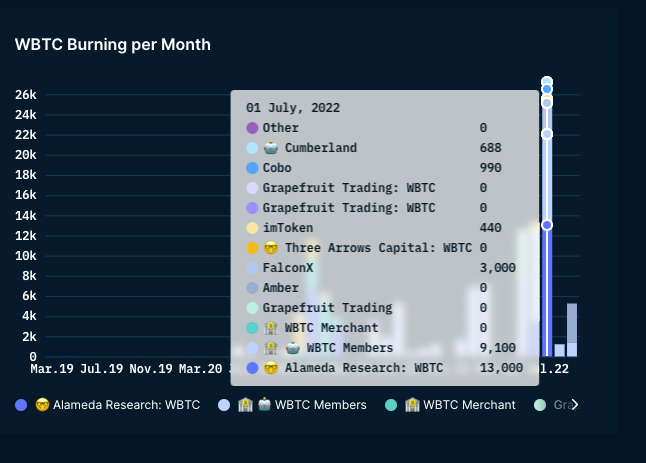

像 Alameda、Grapefruit 和 3 Arrows (uh) 这样的玩家——在历史上对它的采用至关重要。 6 月份大火的部分原因是市场在 5 月份自我调整并对每个人的资产负债表进行了压力测试。

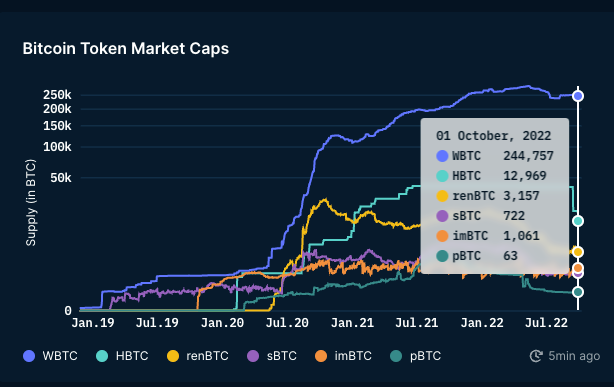

就市场份额而言,没有任何东西可以与 WBTC 相提并论。第二大玩家拥有 5% 的 btc-on-eth 供应。 考虑到它们的分布和覆盖范围,我认为 Binance 推出的类似产品可能会产生巨大的吸引力。

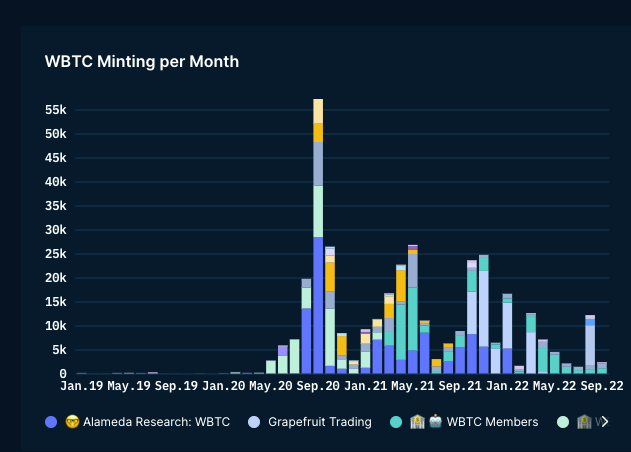

话虽如此 - 看起来对比特币包装变体的兴趣确实在下降。在鼎盛时期,我们看到每个月有近 55k wbtc 被铸造出来。 8 月份,这个数字下降了约 80%。

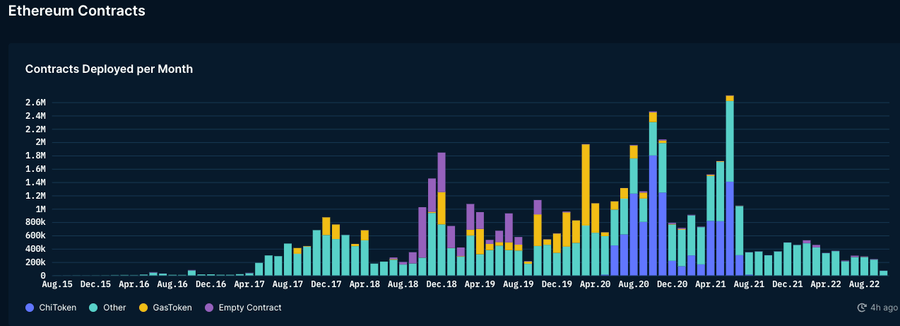

接下来,我们研究以太坊发生了什么。如果我们将部署的智能合约作为衡量开发人员兴趣的指标——可以说活动已趋向 2019 年的水平。 然而,这并没有说明其他连锁店可能会吸引开发者的注意力这一事实。

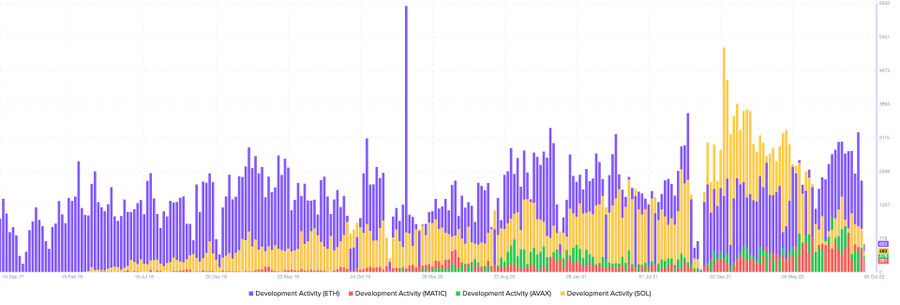

Santiment 有一个开发者活动指数,该指数需要几个 GitHub 存储库及其活动来给出指示性衡量标准。 下面是 Solana、Matic、Avalanche 是如何赶上以太坊的。 注意:数据非常简陋,本身并没有多大意义 / 有差距。

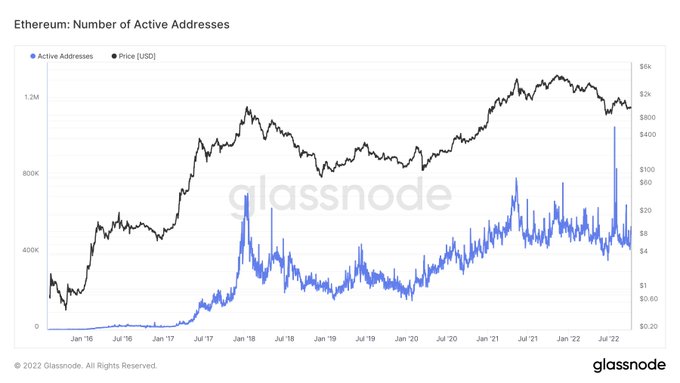

开发人员在多个地方进行开发,但以太坊发生了什么?我们从基础开始。 活跃的钱包是一个很好的起点。我发现有趣的是,尽管经历了一年的熊市——以太坊钱包并没有明显回落至新低。

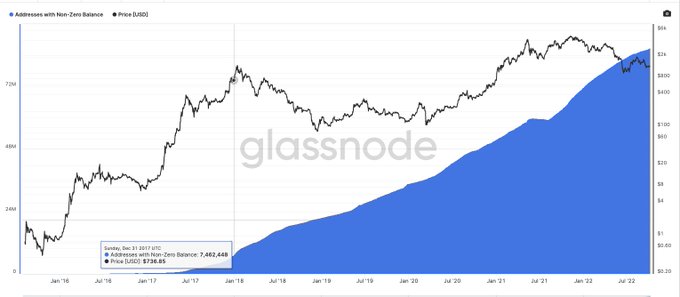

每日活跃地址增加 2 倍并不多——但令人印象深刻的是。自上次 ATH 以来,以太坊上的非零钱包已从约 800 万增加到 8600 万。 诚然,人们使用多个钱包——这是衡量网络活动的一个不错的指标。

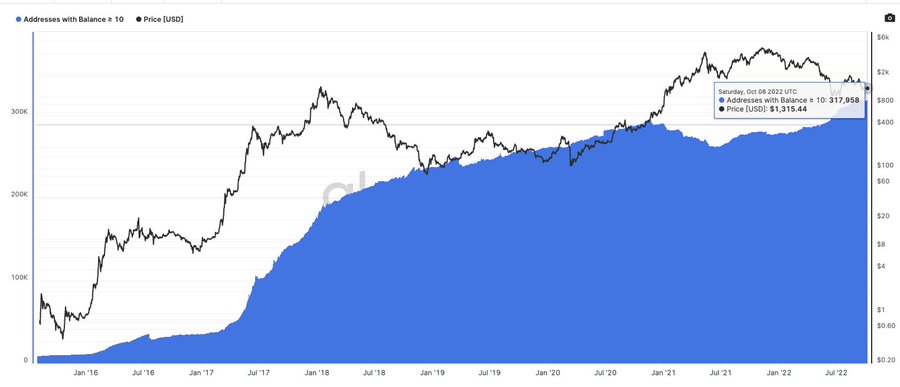

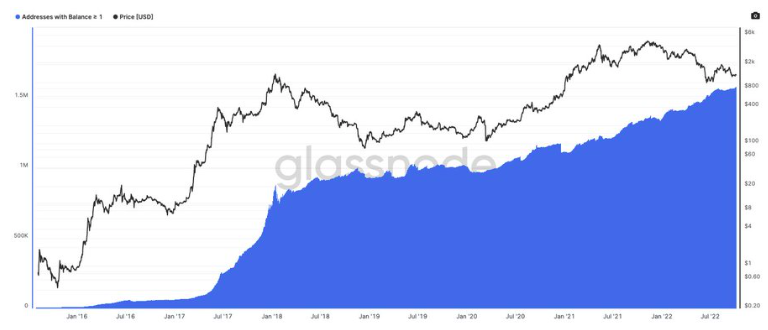

人们总是会争辩说这些是僵尸钱包——所以我们探索了每个超过 1 ETH 和 10 ETH 的钱包。 这两个指标都处于历史最高水平。今天有大约 158 万个钱包超过 1 个 ETH - 而 2018 年 1 月为 88.2 万个。

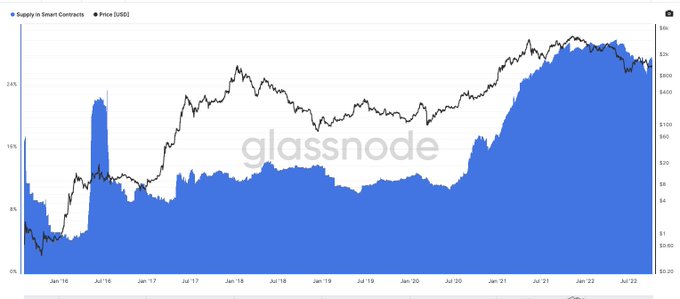

人们是否信任网络的衡量标准是智能合约中供应的百分比。如果你可以用它来产生收益,你就这样做 在 ETH 中,其 27% 的供应来自智能合约。熊市也没有影响这个数字。

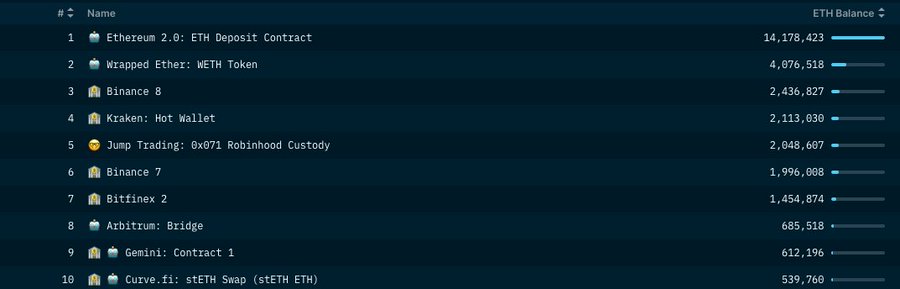

持有以太坊的前十名钱包中有四个是智能合约或其变体——它仍然是 CeFi 逐渐失去智能合约份额的少数资产之一。 所以可以肯定地说——人们正在使用以太坊——并且越来越多地使用它的智能合约。

这张图表分解了网络上的交易类型。 2018 年,当它达到 ATH 时——网络上大约 60% 的交易只是将 ETH 从 a 发送到 b。 这个数字现在下降到 30%。 - NFT 为 15% - 稳定币大约 9% - DeFi 10%。

NFT、DeFi 和稳定币转账等用例实际上远远超过了一天内与 erc-20 代币相关的交易数量。 (是的,您也可以使用这些应用程序进行推测)。

NFT、DeFi 和稳定币转账等用例在某一天远远超过与 ERC-20 代币相关的交易数量。 (是的,您也可以使用这些应用程序进行推测)

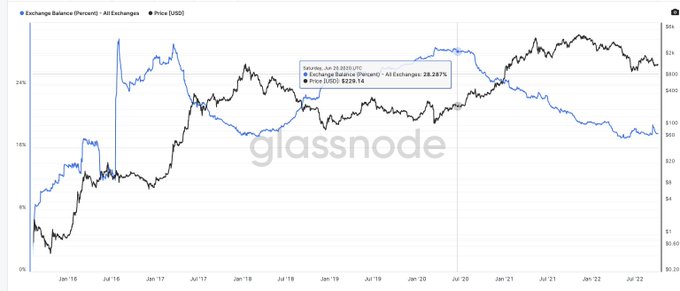

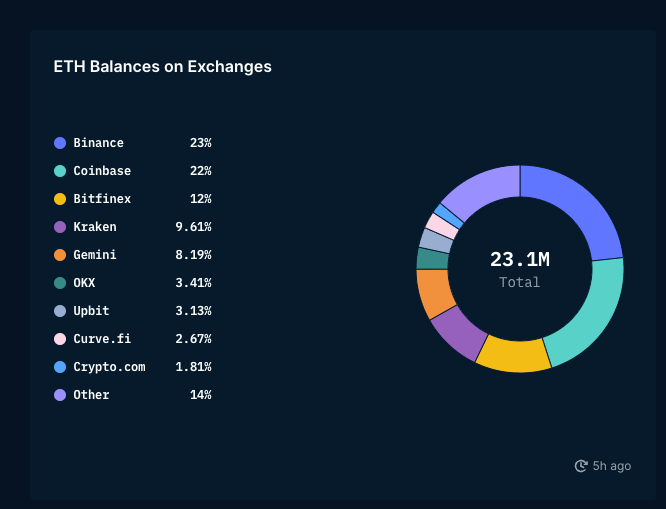

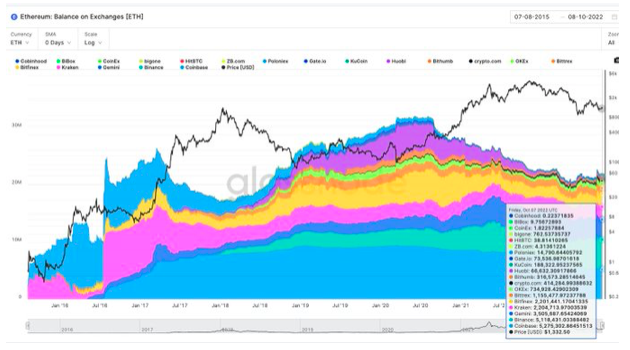

大部分余额由 Binance 和 Coinbase 持有,它们共同控制着交易所持有的约 44% 的 ETH 余额。 这里的第二张图表显示了 Coinbase 如何在市场份额上停滞不前,而 Binance 却赶上了 (不知道为什么 Nansen 的这张图表不包括 FTX)。

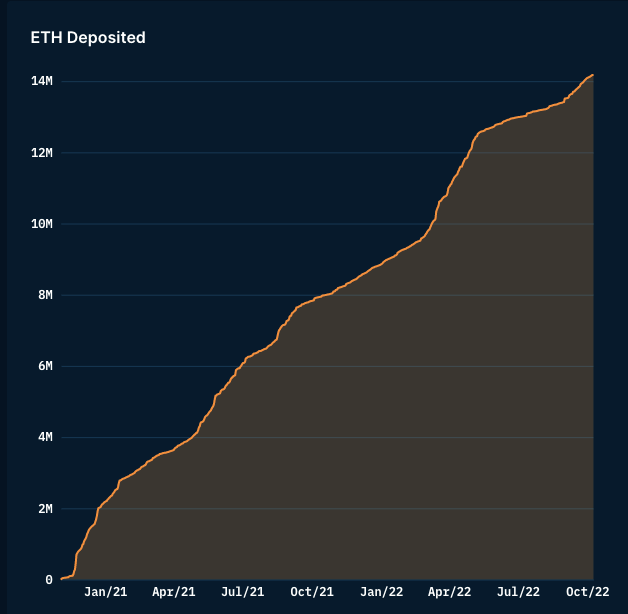

好的 - 所以 ETH 正在离开交易所,但为什么呢?这一趋势的主要贡献者是 DeFi。我们稍后会深入研究。 自 2021 年 1 月以来,已有约 1400 万 ETH 用于质押 ETH2。

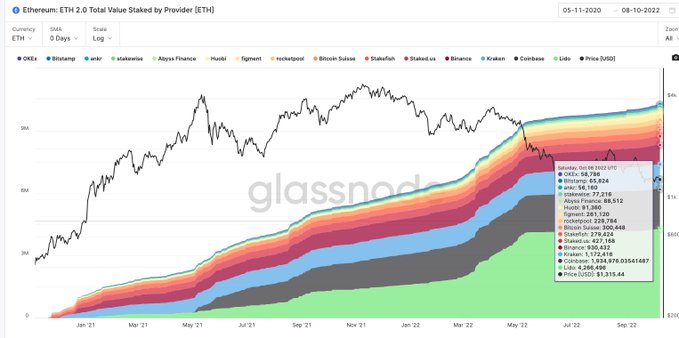

对此进行了很多讨论——但有趣的是,Lido 在质押总价值方面远远取代了成熟的交易所替代品 Lido 通过它质押了约 400 万个 eth,而通过 binance+coinbase 质押的 300 万个。

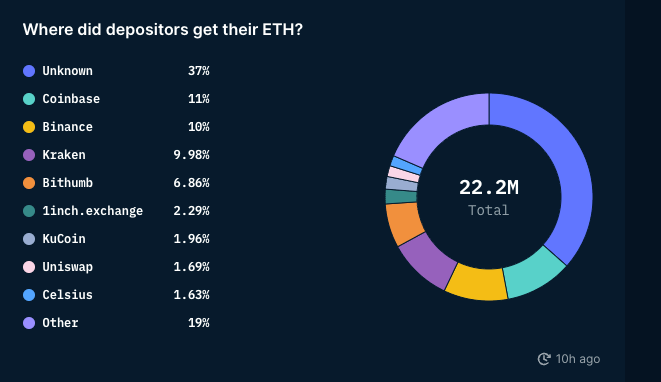

我说兑换存款用于质押的原因是这张来自 Nansen 的图表——大约 40% 的质押 ETH 可以追溯到中心化实体。

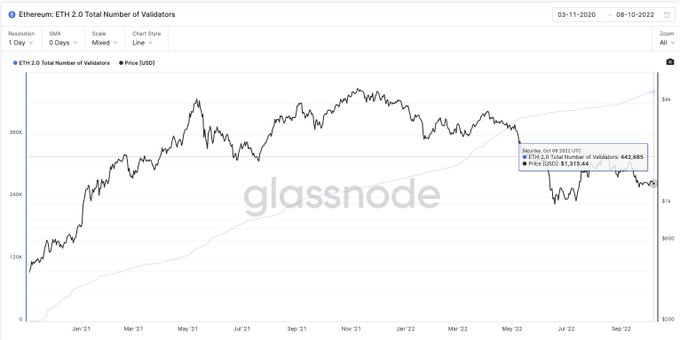

在撰写本文时 - 网络上有超过 442k 的验证者。因此,对于 ETH 持有者来说,部分吸引力在于他们可以看到未来 ETH 质押的理论收益率约为 4.5%。

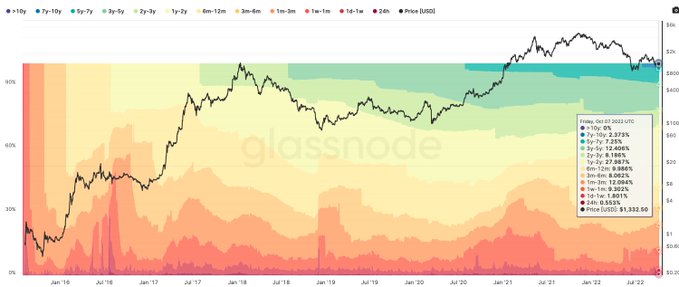

近 30% 的 ETH 供应已休眠两年或更长时间。我在这里忽略了 1 年以上的 hodlwave,因为 ETH2 赌注影响了这个指标。 这是愿意承受多个周期的供应的很大一部分。

持有这种意愿的部分原因是网络的大部分都处于相对利润中。 1290 美元——接近 46% 的 ETH 持有者仍处于绿色状态。 在 2020 年 3 月的崩盘期间,该指标的历史最低值约为 18%。

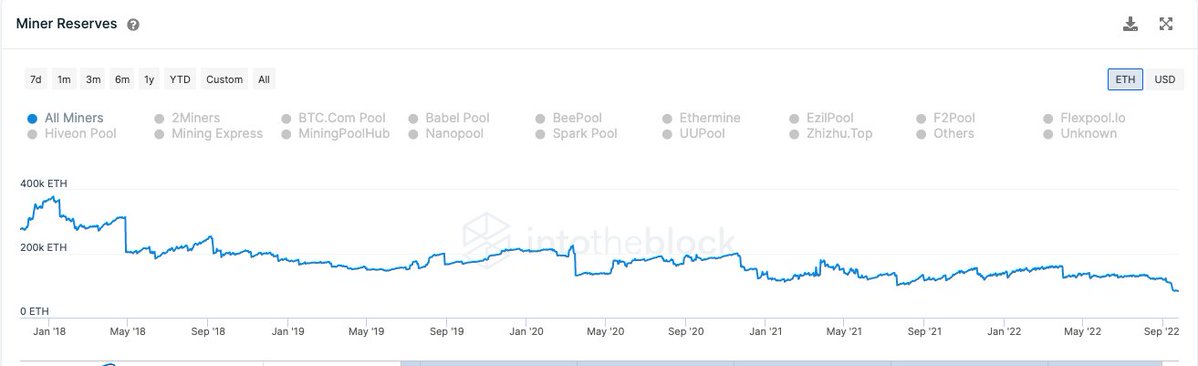

有趣的后果之一是矿工持有的 ETH 减少了。 他们有可能拿走了他们的 AUM 并将其用于质押——但自 2018 年 1 月以来,截至撰写本文时,ETH 的矿工储备已从约 400k 增加到 83k。

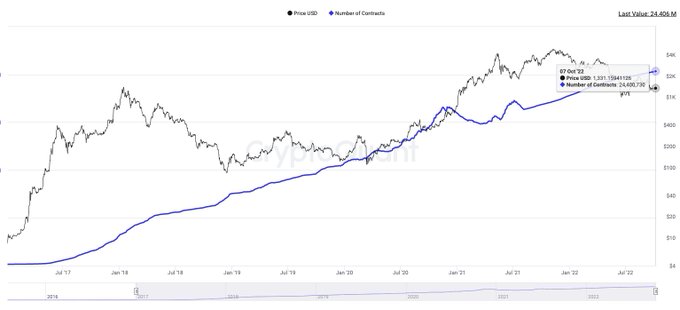

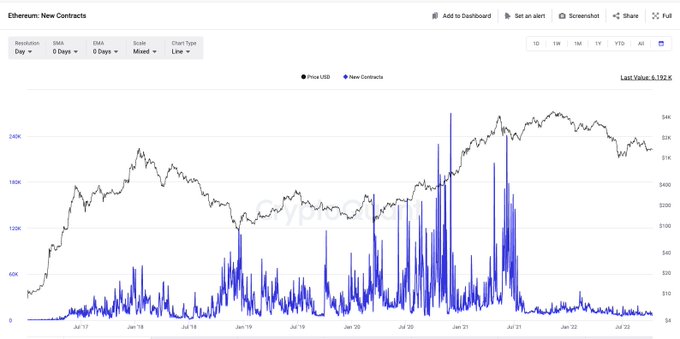

衡量 ETH 增长多少的一种方法是查看部署的智能合约的数量。 截至撰写本文时,网络上有大约 2400 万个智能合约。大约是 2017 年反弹期间的 300 万的八倍。

尽管取得了巨大的领先优势,但在以太坊上部署新智能合约的兴趣正在减弱。因此,这些数字或多或少地回到了 2019 年的水平。 开发人员的思想共享可能被其他新兴层 1 捕获。

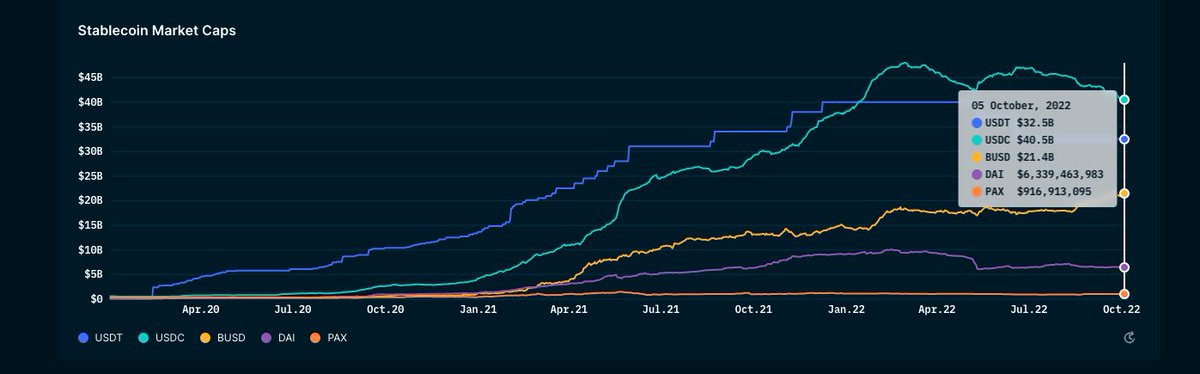

稳定币拥有所有加密货币中最美丽的增长轨迹之一。几年后,它们的总市值已超过 1000 亿美元。 2022 年是 USDC 在市场供应方面最终超越 USDT 的一年。

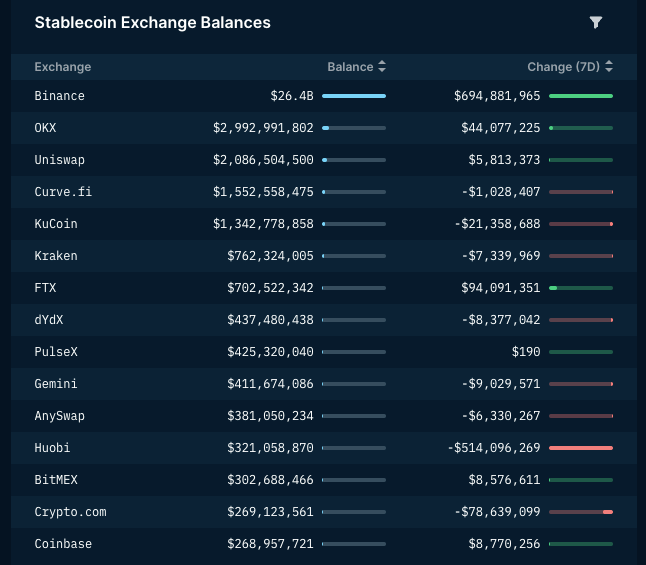

在这约 1000 亿美元中,仅币安一家就拥有 260 亿美元的资产负债表。 虽然,如果 - 这个数字部分被他们持有的 200 亿 BUSD 推高了。纯粹从 tether 的观点来看——Binance 拥有的 USDT 是北美同行(ftx、Kraken)的 20 倍。

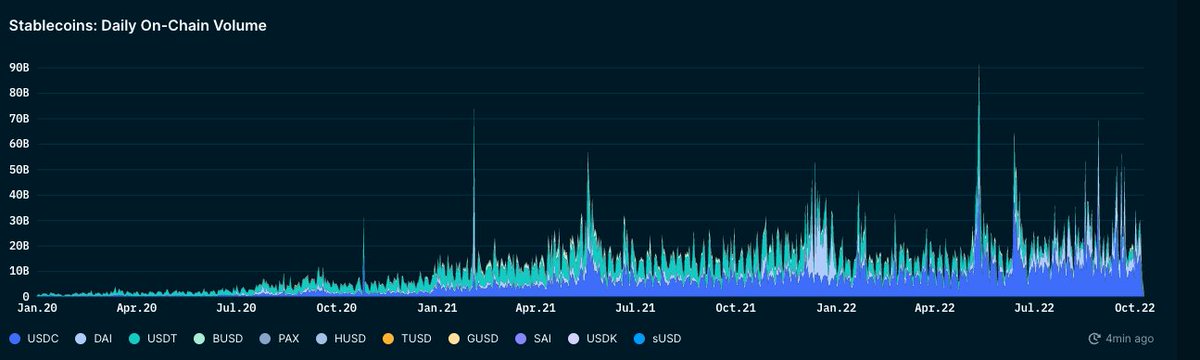

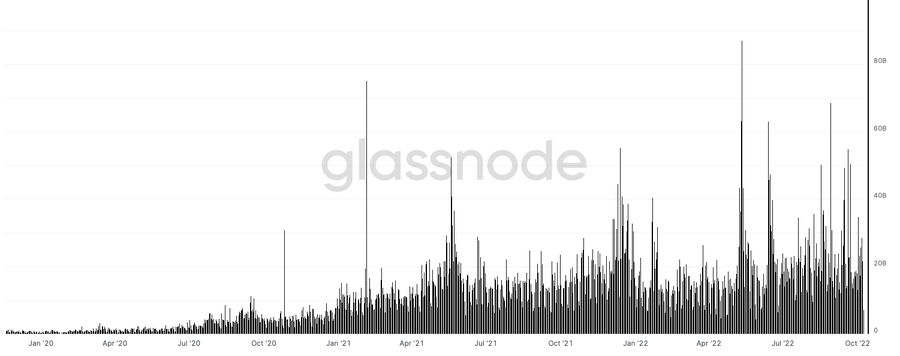

该数据可能存在差距,因为它可能不涉及某些 L2 和非 EVM 链 - 但就交易量而言,尽管存在熊市,但稳定币在过去两年中增长了约 22 倍。 从每天约 6 亿增加到今天的约 140 亿。

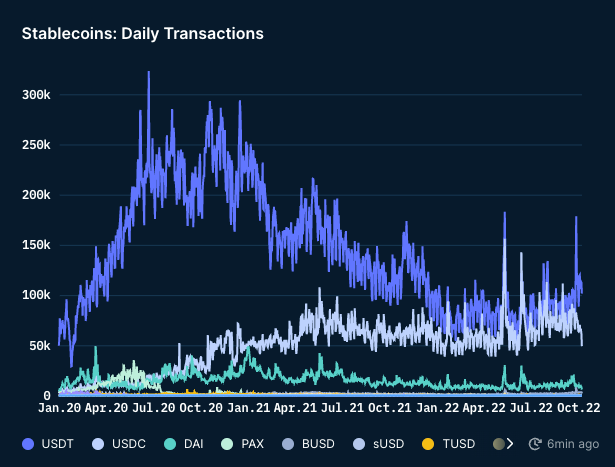

2020 年 6 月(DeFi Summer? ) - 今天,稳定币 tx 的累计交易量约为每天 50 万,接近 20 万。 可能发生的是 1.鲸鱼在熊市期间使用马厩作为持有人资产 2. 通过更少的钱包实现更大的稳定币交易。

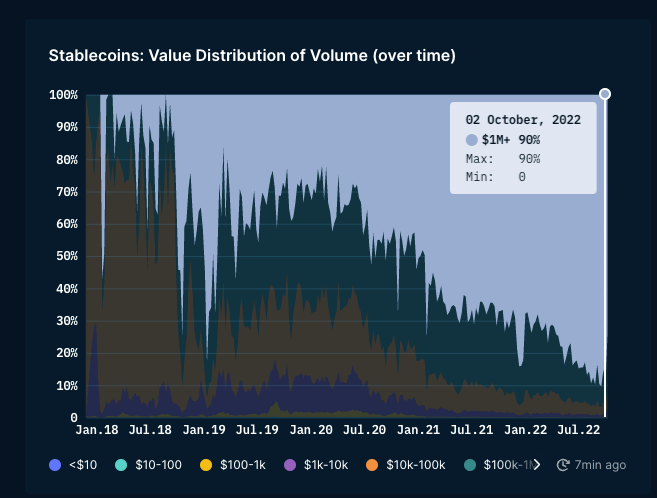

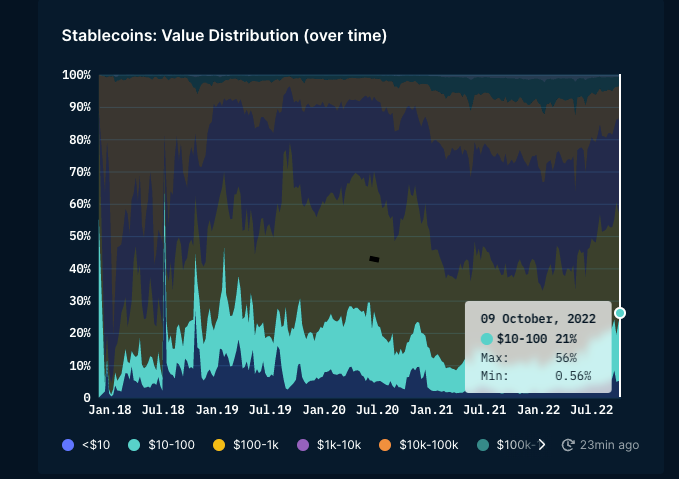

我建议的原因是,价值超过 100 万的交易占今天移动交易量的约 90%,尽管不到交易数量的 0.5%。 这与我们通常在传统经济中看到的情况同步——所以不足为奇。

我注意到这个数据的一个有趣的事情是,100 美元以下的交易占通过稳定币进行的所有交易的四分之一。 人们仍然使用这些网络发送少量费用,尽管费用约为 1-2。

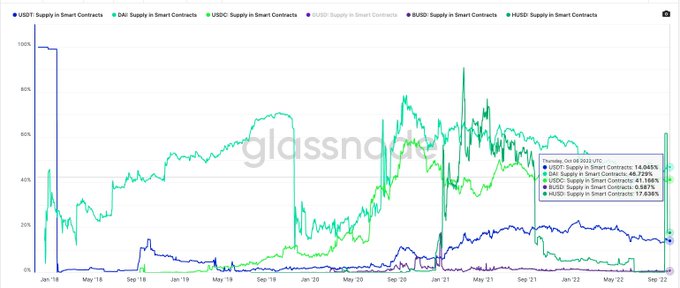

由于缺乏对非 eth 链的覆盖,这个数字可能会有所下降——但是 1. BUSD 是智能合约上使用最少的稳定币 2. USDT 17% 的供应来自智能合约 3. 近一半的 DAI 和 USDC 都在智能合约上。

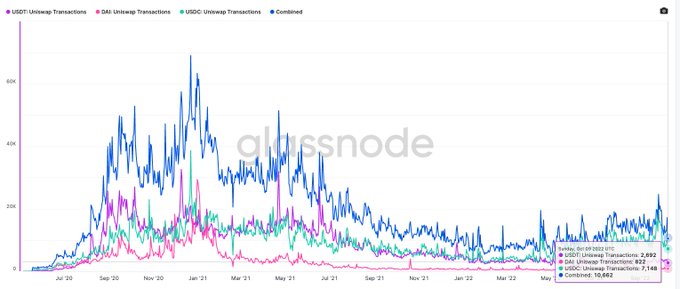

我很好奇这些稳定资产有多少交易发生在 Uniswap 上。在鼎盛时期——通过 uniswap 进行的稳定币交易量约为 6 万次。今天接近 10k 这是一个显着的下降(与减少数量 / 活动同时)。

直到 2020 年 1 月,我们在一天之内看到大约 10 亿美元通过稳定币在链上流动。这个数字现在在随机的一天上升了约 25 倍。 在 2022 年 5 月的混乱中——价值约 870 亿美元的稳定币在钱包之间移动。 (保守地)

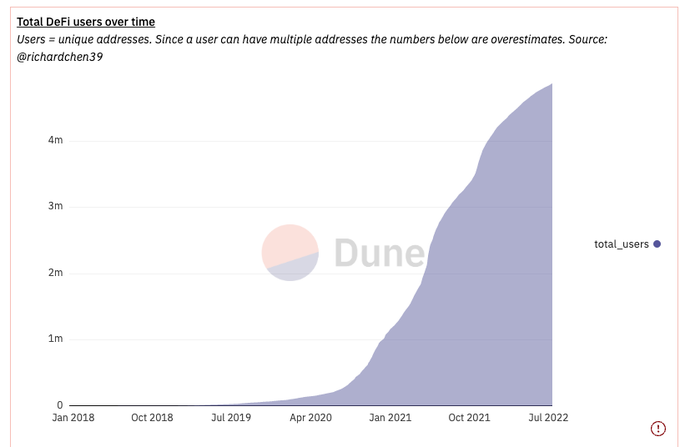

这将我引向下一部分 - DeFi。 Richard Chen 的这张图表显示了 DeFi 的指数增长速度。从 2019 年 1 月的约 4k 用户到今天的 470 万。 DeFi 拥有约 1000 万用户,占网络用户群的 0.3% 以下。

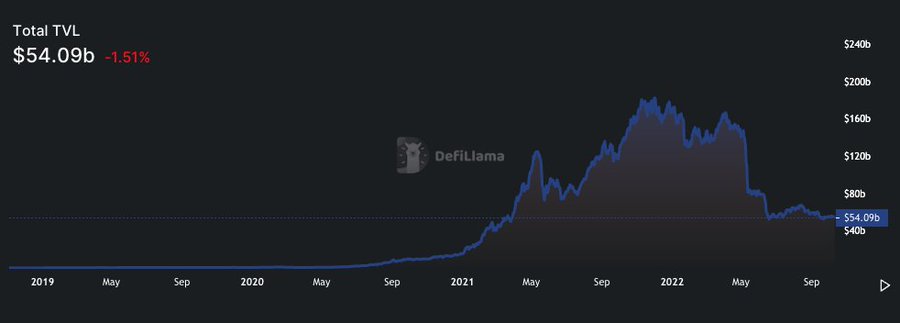

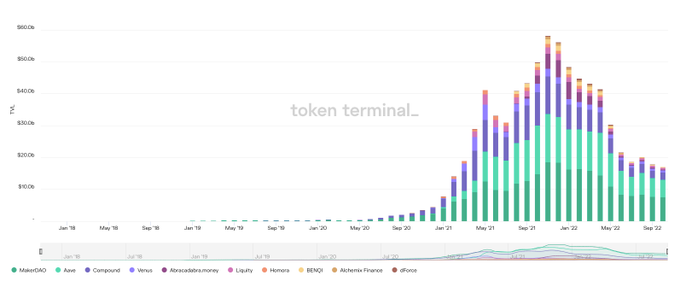

每当媒体报道 DeFi 时——它都急于解释 DeFi TVL 是如何崩溃的,而没有考虑到基础资产价格的下跌。 直到 2020 年 5 月,DeFi 才达到第一个十亿电视 从那里我们仍然是 50 倍。

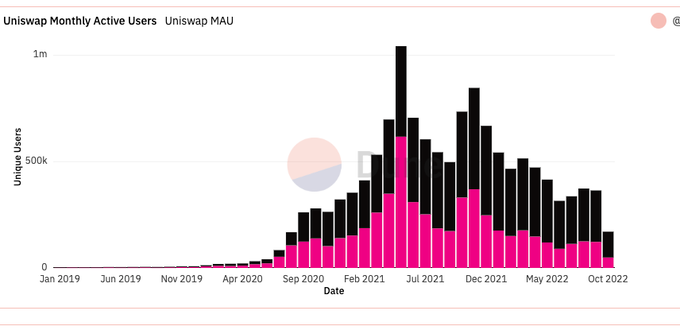

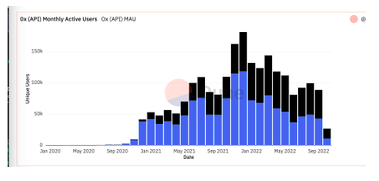

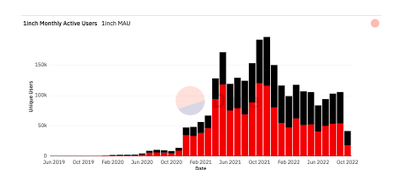

同样,人们普遍急于澄清 DeFi 上的 MAU 是如何崩溃的。根据我的观察,在没有代币奖励的情况下,会出现回调,尤其是交易量。但用户本身并没有消失。

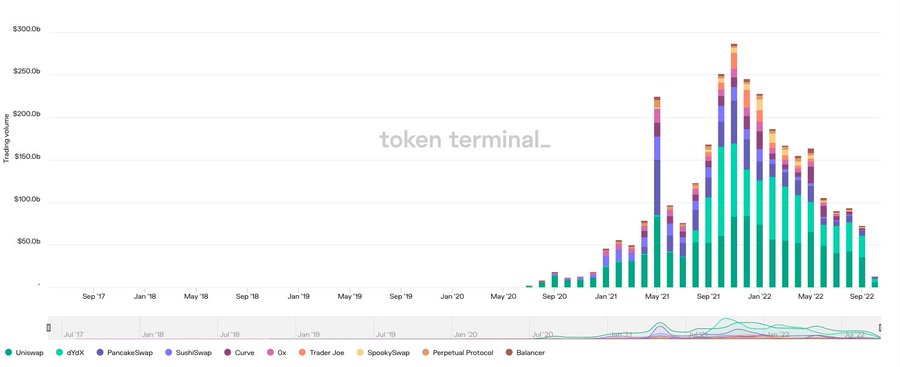

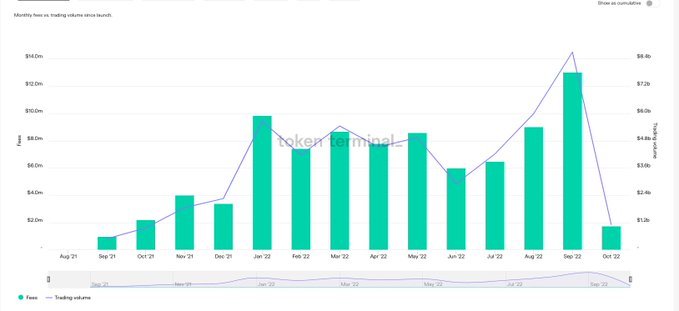

这并不是说交易量没有受到打击——我们在 Defi 平台上的交易量从 2500 亿美元的峰值下降到了约 1000 亿美元 . 但有趣的是——1000 亿美元仍然是 2019 年平均每月 2000 万美元的交易量的 5000 倍。

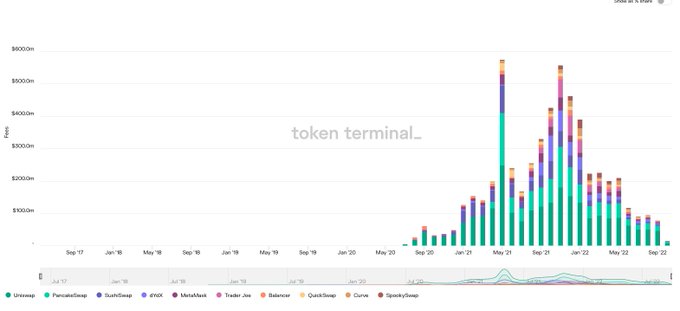

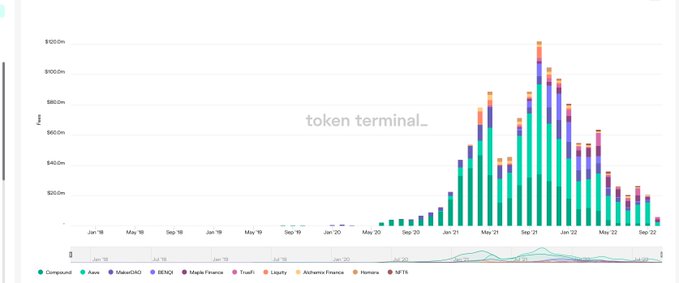

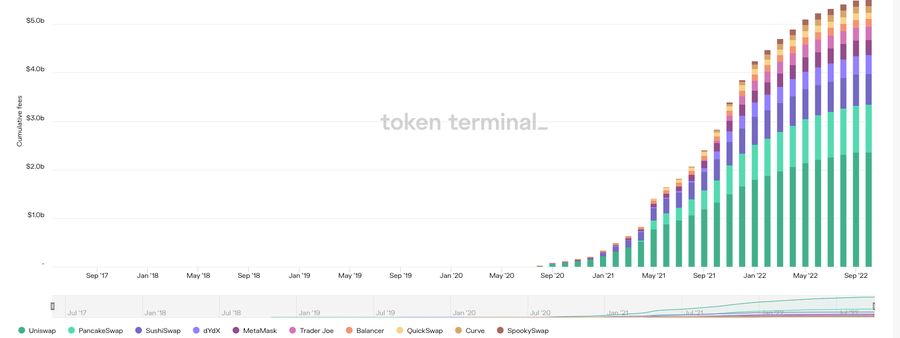

交易量下降 + 缺乏代币激励 = 产生的费用降低。在鼎盛时期,著名的 dex 平台产生了约 6 亿美元的费用;我们现在的费用已降至约 8000 万美元。

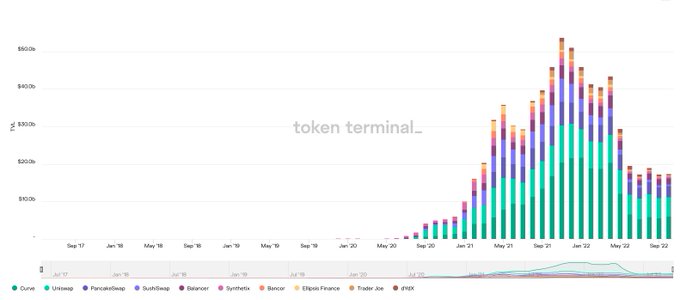

这些平台上的 TVL 已从 500 亿美元下降到约 200 亿美元——但就活动下降而言,似乎我们已经形成了一个底部。 那些仍在进行 LPing 和交易的人是粘性用户,可能会继续这样做。

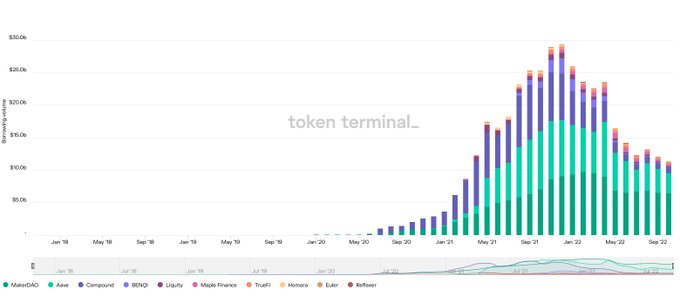

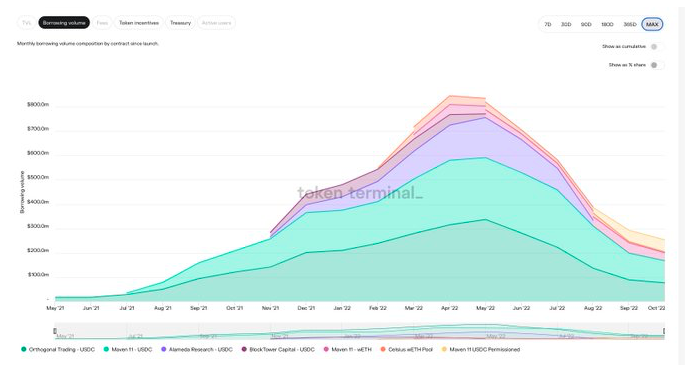

TVL 的下降也适用于借贷应用程序——下降了约 50%——部分原因是 5 月份的崩盘。 在鼎盛时期,借贷应用程序处理了约 580 亿个 - 现在约为 180 亿个。

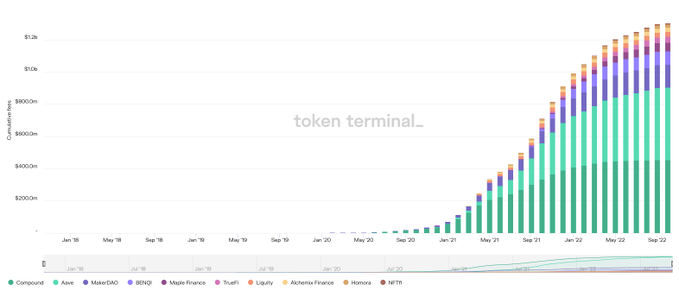

缺乏波动性 + 借贷需求打击了借贷应用程序的费用——这些平台的累计月费从约 1.2 亿降至约 2000 万。

借贷需求已从约 300 亿增至 130 亿——可以肯定地说,收益率 + 平台费用一直在长期下降。 不过,我确实发现有趣的是,在过去的几个月里,这个价格有预付费用。

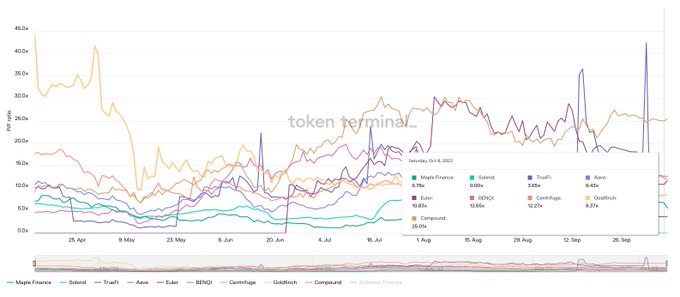

从价格 / 费用比率来看,像 Maple 和 Goldfinch 这样的玩家仍然处于 tradfi 银行倍数。显然,像 aave 和 Compound 这样的玩家有与他们相关的溢价 - 但价格或多或少与预期费用同步。

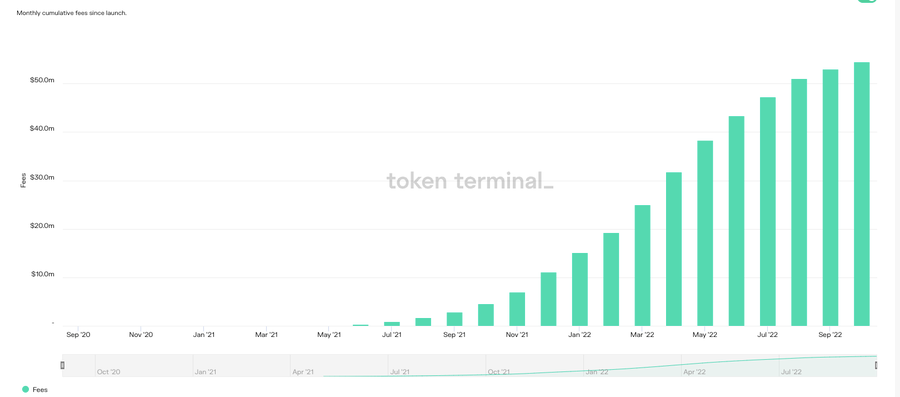

在过去两年中,仅借贷应用程序就产生了 12 亿美元的费用——这是一个累积图表,所以请原谅犯罪图表。 我们仍在下降。

同样——交易所在过去两年中收取了约 50 亿美元的费用 这里的费用可能是平台收入 + 代币激励的混合 - 所以在未来,我们可能会看到这里有点停滞,除非平台活动大幅增加。

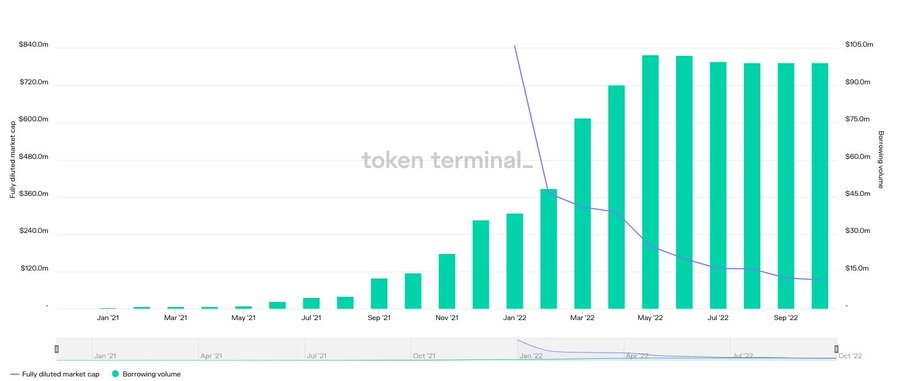

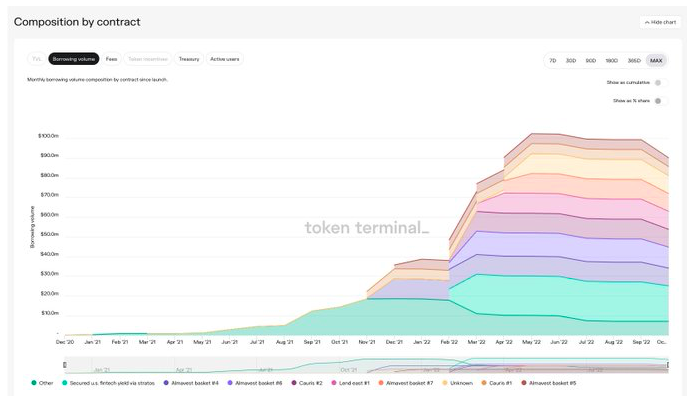

尽管市场状况不佳,部分市场仍在增长。以 GoldFinch 为例——尽管呈下降趋势,他们的借贷量仍然保持强劲。

Maple Finance 的贷款服务台去年已收取 4000 万美元的费用。曾经,cefi 贷款渠道一直在努力维持相关性和客户群。

事实上,抵押贷款不足可能是这个市场周期中最健康的部门之一。下图适用于 Centrifuge - 他们的费用和借入量均为 ATH。

GMX(可比 dydx)也有类似的趋势。上个月,该交易所的交易量约为 86 亿,这是一个新的 ATH。本月的费用超过 1300 万美元。 可以肯定地说,DeFi 的一部分仍然是健康和强大的。

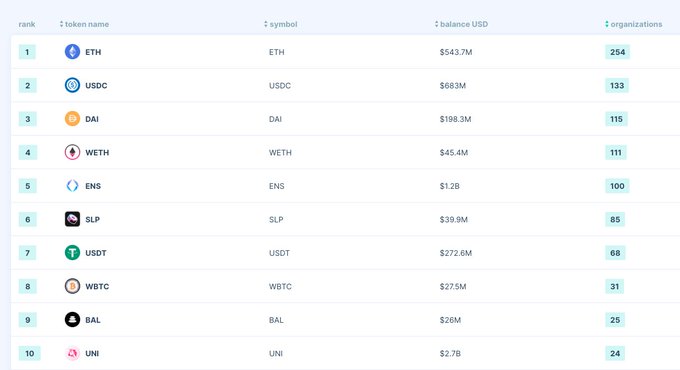

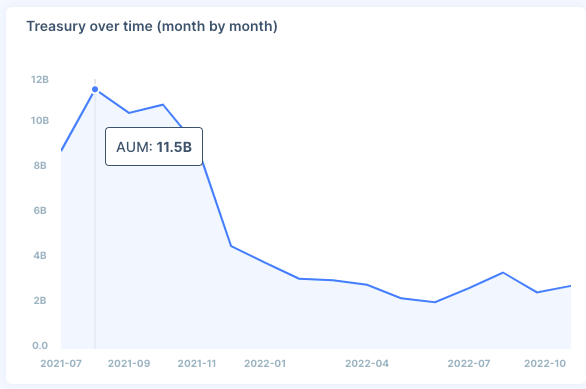

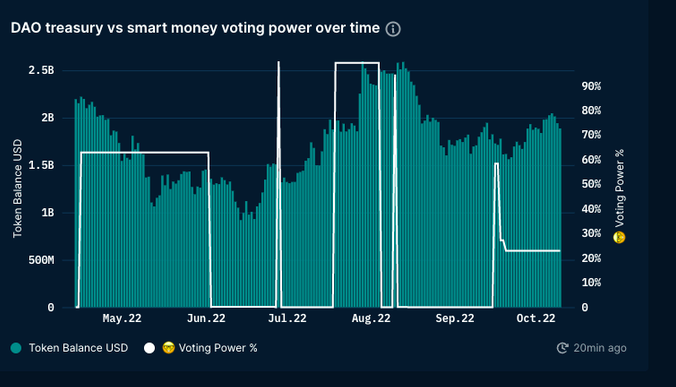

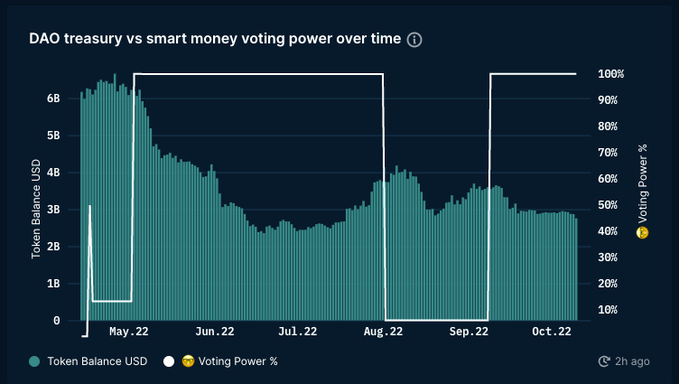

好的——关于 DAO 仅以太坊上的 DAO 就处理了大约 90 亿美元,低于一年前的 120 亿美元。下面的图表 - 来自@DeepDAO_io 。有 16 个 DAO 管理着超过 1 亿美元的资金。 到目前为止,在 400 万与 DAO 相关的代币持有者中,约有 70 万人参与了投票。

就持有它们的 DAO 而言,ETH 仍然是最受欢迎的资产,其次是 USDC。 ETH 中的 254 个 DAO 持有约 5.43 亿美元。 对于 USDC - 它为 6.83 亿美元,几乎是 DAI 的两倍。

Uniswap 的金库在其鼎盛时期处理了大约 120 亿美元。在过去的六个月里,它已经接近 20 亿美元。 即使在今天,其中大部分都在 UNI 举行。在 35 万 DAO 代币持有者中——上个月有 4.72 万投票(略高于约 1.5% 的活跃选民)。

同样,BitDAO 的资金在过去六个月从 60 亿减少到约 27 亿。在 20k DAO 代币持有者中,上个月只有 40 人投票。

在过去六个月中,只有 1 个 DAO 拥有超过 10,000 名选民。 虽然治理 - 作为一个概念很有趣,但 DAO 的参与度并没有你想象的那么高。 Tornado cash 在 6 个月内拥有 90 个 DAO 选民。

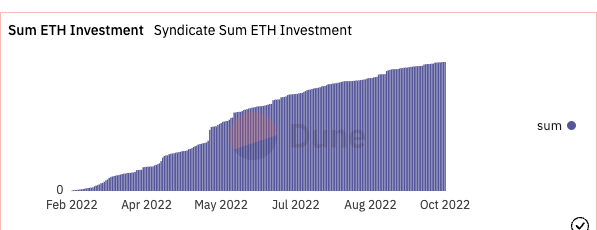

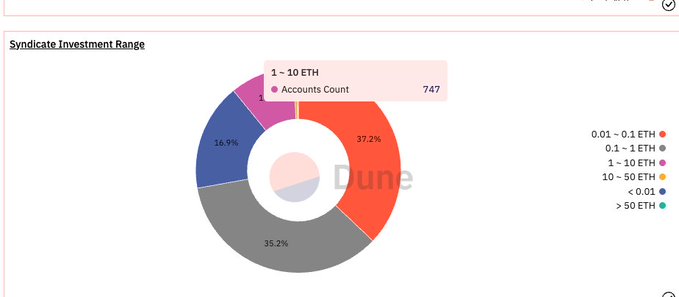

这并不是说 DAO 作为一个概念正在消亡。像@SyndicateDAO 这样的玩家继续让个人更容易建立 DAO 根据 Dune 上的仪表板(用户:gm365) - 到目前为止,已通过 Syndicate 的 6.7k 俱乐部部署了约 3800 ETH。

如果你认为 DAO 都是关于鲸鱼的 - 考虑一下低于 1 ETH 的价值投资占今天通过 Syndicate DAO 进入的投资者的约 70%。 这些平台是实现以资本为导向的合作「民主化」的重要基础设施。

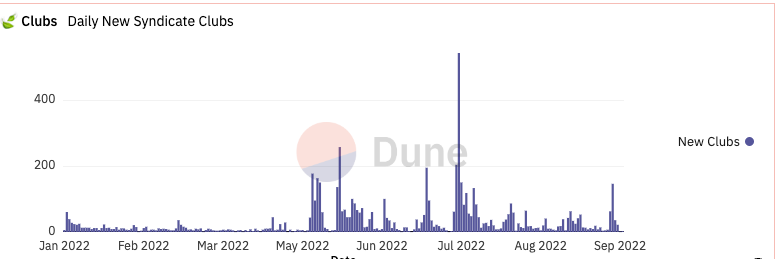

衡量 DAO 兴趣的一个指标是新推出的「投资俱乐部」的数量。 Syndicate DAO 继续帮助在 9 月的单日高峰期推出 100 多个 DAO。 随着零售利息的回归,我们可能会在一天内看到约 1000 多个俱乐部。

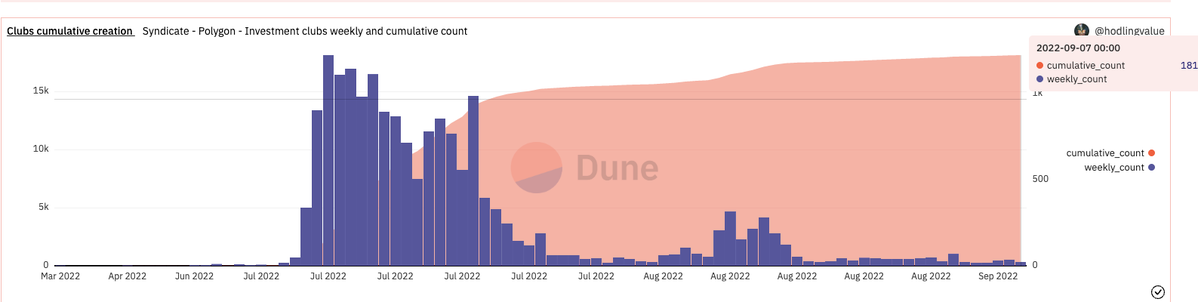

我也相信成本的降低——通过使用像 Polygon 这样的玩家将加快 DAO 的形成速度。就上下文而言 - Syndicate 在 Polygon 上的产品累积 DAO 数量是其三倍(18,600 个俱乐部)。

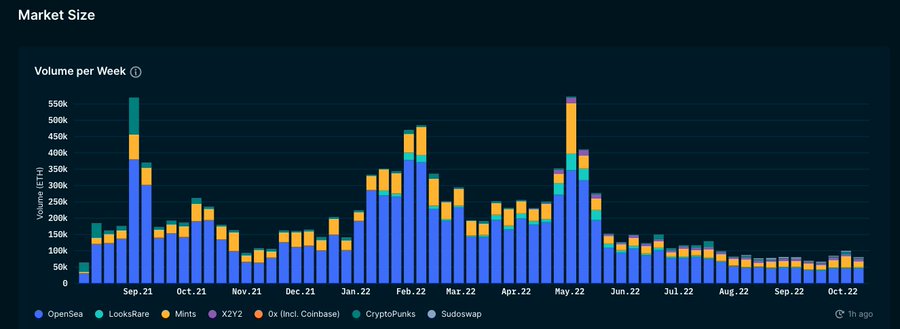

现在 - 关于 NFT。关于这一年它们周围的交易量大幅下降,已经进行了很多讨论。 人们忽略了两件事 1. NFT 价格相对下跌(如果 tx 数量保持不变,则会导致交易量减少) 2. 风险偏好下降。

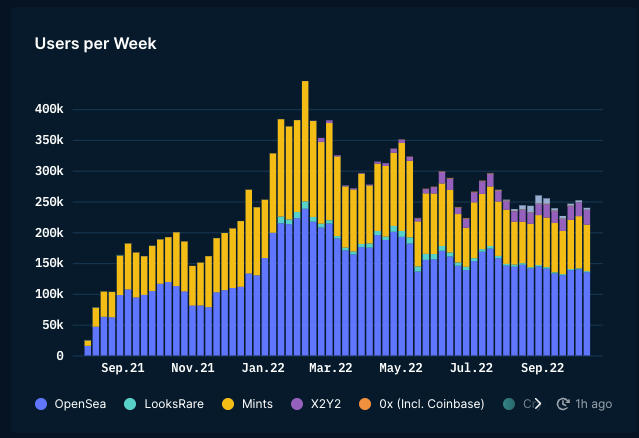

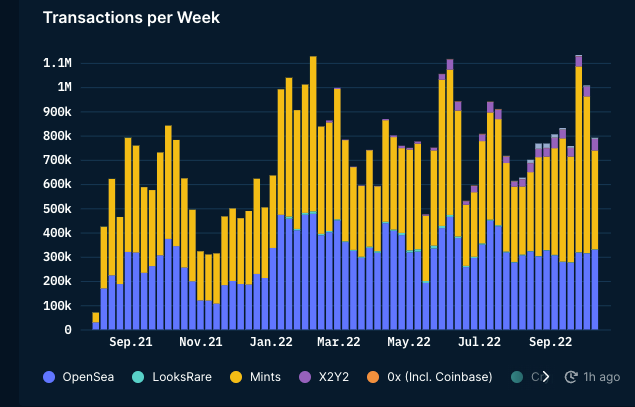

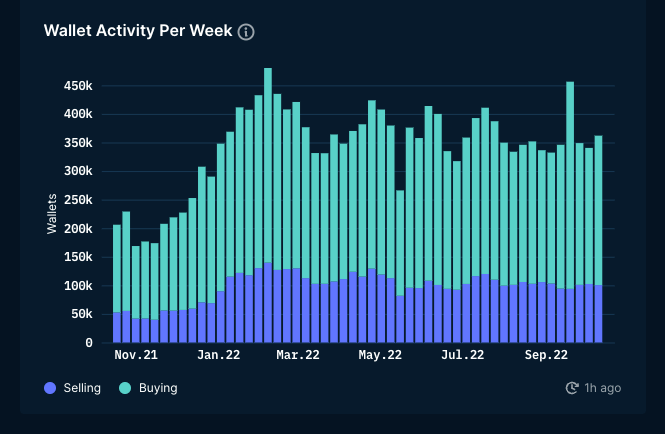

如果你从活跃用户的观点来看市场——下降并没有你想象的那么大。 我们的峰值约为 40 万 - 现在每周活跃用户约为 27.5 万 一个公平的批评是市场有多小。

这些用户平均每周在链上(在 ETH 上)进行两次交易。所以可以肯定地说剩余的用户群是高度粘性和活跃的。 此外 - 与反复所说的相反 - 交易活动并未下降。

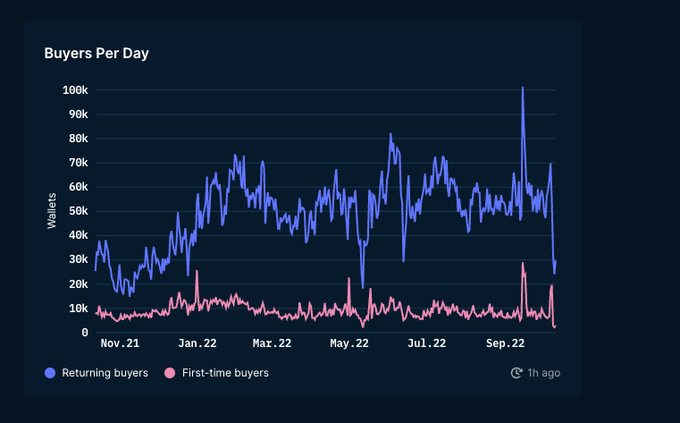

这些用户可能是急于卖出退出?并不真实。这些钱包的大部分继续购买——购买频率与年初大致相同。 与去年相比 - 我们现在有更多的用户进行交易。

对这里数据的一个可能的批评是,这些只是僵尸钱包。但是,如果您查看此图表来探索钱包返回的性质 1. 是的,新用户有一条扁平线 2、现有数量没有下降。 - 如果有的话,它在 2 月达到了新的 ATH。

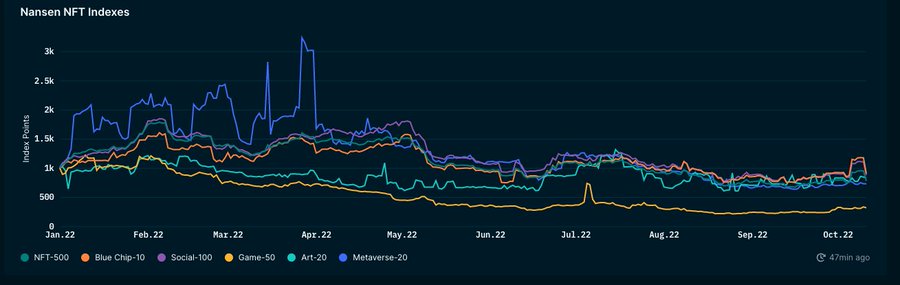

这并不是说 NFT 状况良好。从价格角度来看,NFT 交易者在 (i) ETH 价格下跌 (ii) 降低 NFT 以 ETH 计价的价格方面受到了打击 Nansen 维护的一个指数显示了一年中 NFT 价格突出的状态。

关于我在指数上看到的一些想法 1. 个人资料图片链接的 NFT 表现良好 2. 与游戏相关的 NFT 是一场灾难(atm) 3. 访问链接的 NFT 约占市场交易量的 7%。

好的 - 所以价格是 down.活动减少了多少?

这就是数据变得有趣的地方。

每个新闻媒体都喜欢从 2021 年 11 月(高峰期)获取数据,并展示自那时以来一切是如何崩溃的。所以这里有一些缩小的图表。

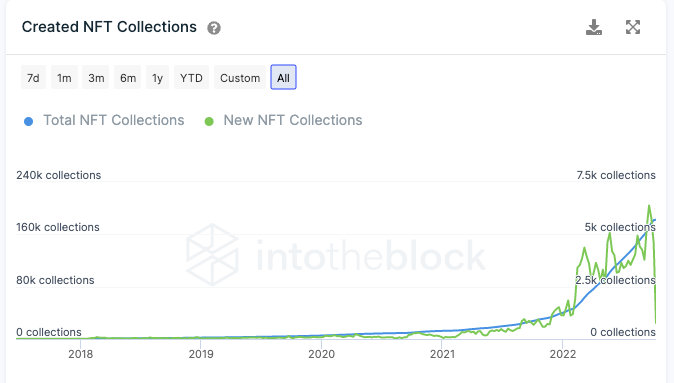

首先 - 创建 NFT 集合。 2020 年 - NFT 收藏总量约为 5k。 今天,我们看到每天都会发布尽可能多的 NFT 集合。

NFT 销售数量同期增长了大约 200 倍。从 1 月份的每天约 2k 销售额增加到今天的 400k。到目前为止,已经发生了 2300 万次 NFT 销售。

销量主要集中在顶级系列(BAYC、cryptopunks 等)——但这并不意味着较小的系列没有销售活动。

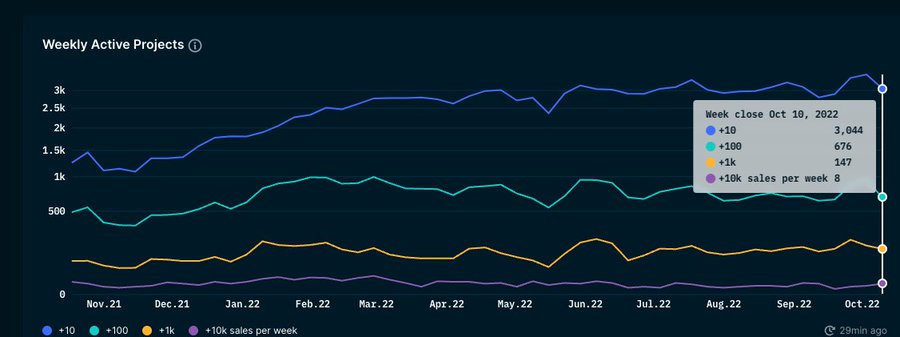

事实上,Nansen 表明销售额较少的小型项目一直在上升。数字。自去年以来,每周仅售出约 10 件的收藏品已从约 1300 件增加到 3600 多件。

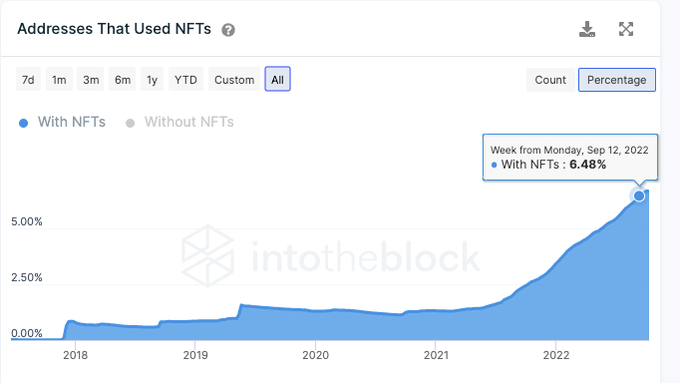

尽管活动呈下降趋势,但与 NFT 相关的钱包现在占所有活动 ETH 钱包的 6% 左右。不管我们喜不喜欢,这就是零售业的发展方式。

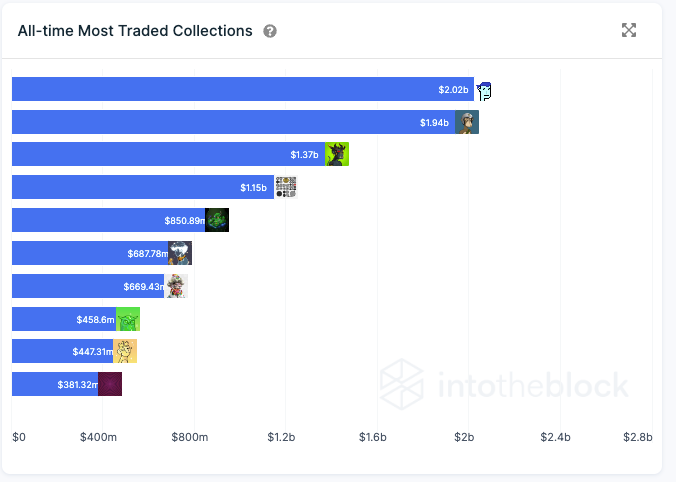

高价的 NFT 或多或少地成为了自己的资产类别。 Bored Apes 和 Cryptopunks 的交易量分别接近 20 亿美元。

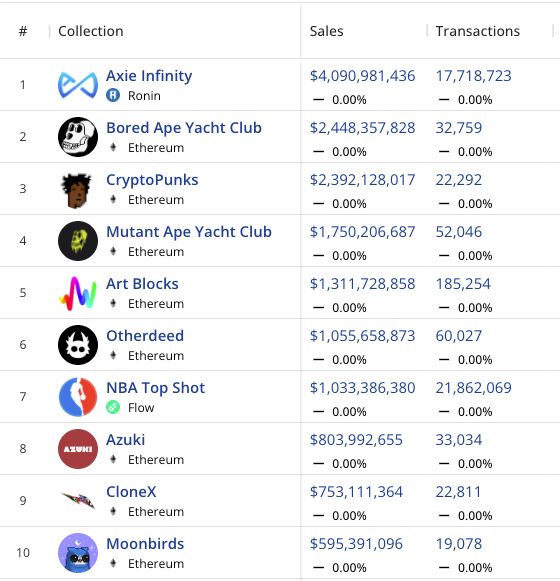

尽管今年有所下降,但 Axie Infinity 在 NFT 销量方面仍处于领先地位。迄今为止,Sky Mavis 的创作已经在他们的个人游戏中完成了约 1700 万次交易。仅在 2100 万笔交易中被 NBA 头号人物击败。

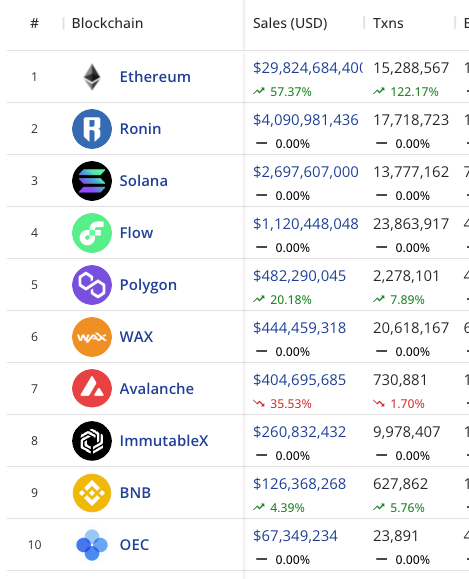

我发现有趣的是,只有两个 NFT 占 Etheruem(朋克和 BAYC)交易量的约 20%。 Solana、Polygon 和 Avalanche 等低成本连锁店正在迎头赶上——但它们可能需要另一个周期才能扩大规模。

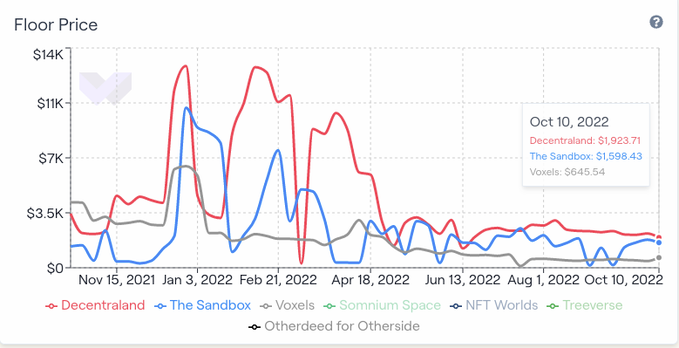

出现崩溃的一个领域是虚拟世界中的土地成本。 Sandbox 和 Decentraland 平台上的土地底价都下降了约 80%。 下降的不仅仅是地价。

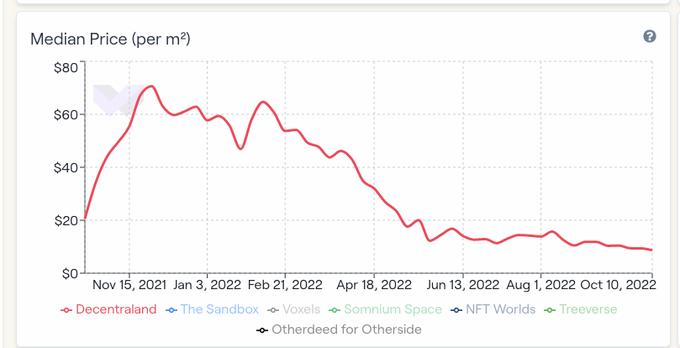

虚拟世界中对房地产的总体需求可能会大幅下降。 Decentaland 上每平方米土地的中位数价格已从 70 美元下降至约 12 美元 - ( ,这与 btc 和 eth 价格的下降有关)

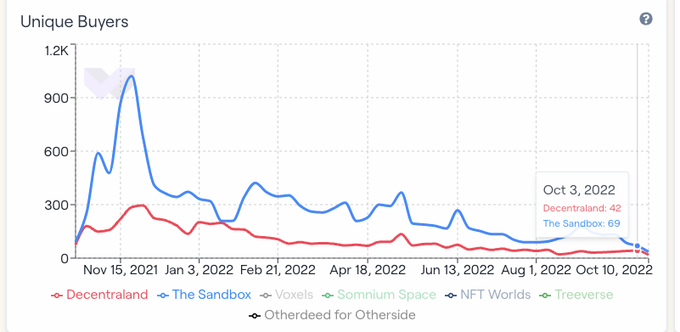

让我担心的是(这个数据可能是错误的)——在两个最大的虚拟世界土地项目中,在一天内只有大约 100 人购买「虚拟世界房地产」。 投资元界项目的 VC 比用户多。

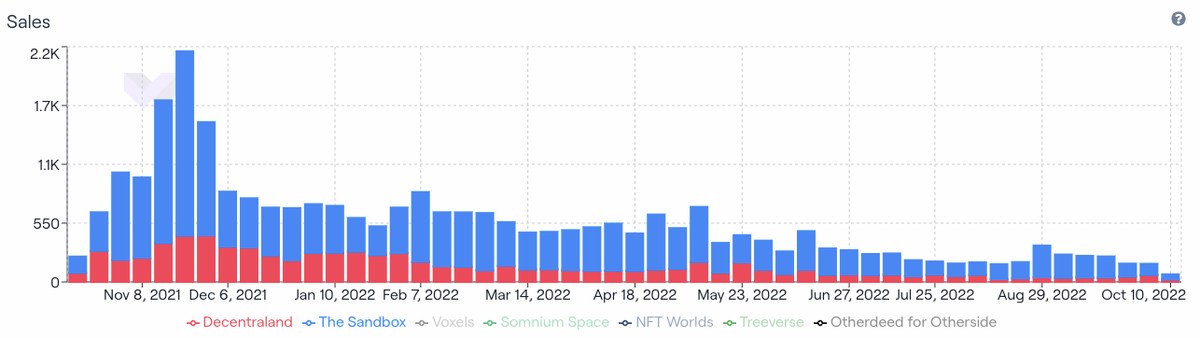

出售的地块数量也在下降。这些虚拟世界项目中现有土地所有者的流动性减少的迹象。 12 月的第一周,Decentraland 和 Sandbox 的销售额约为 2200 次。现在这个数字已经下降到几百 / 周了。

虽然我们抨击 Meta 和 fortnite 的元节有多「糟糕」——但值得考虑的是,我们拥有的一些最著名的元节的平均并发用户群约为 2000 名用户。 我们需要更好的桥梁……通往元宇宙。

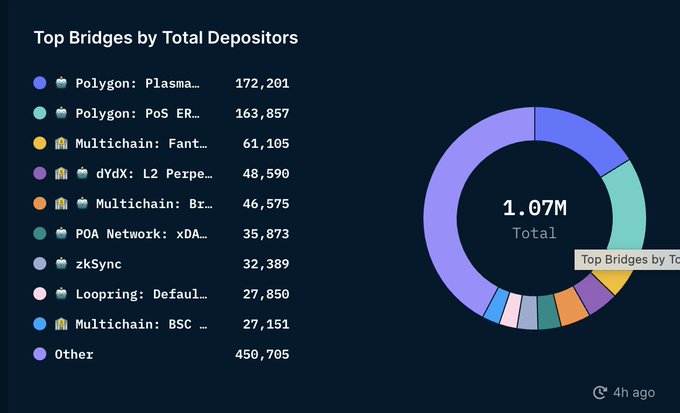

说到桥梁......现在有超过 100 万个钱包与某种形式的桥梁进行了交互。保守估计——这是与 DeFi 交互的所有钱包的 10%。仍处于早期阶段,但增长很快。

仅 Polygon 的桥梁就管理了大约 290 亿美元的流入。看到多个非链特定桥梁的交易量超过 10 亿美元也令人印象深刻。 聚合器可能会为这个数字缩放做出贡献。

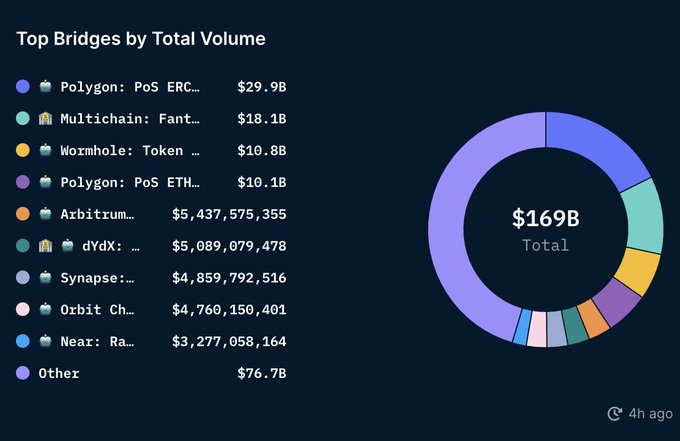

不过,总体而言,桥梁的 TVL 有所下降——从超过 500 亿下降到现在的约 150 亿。这可能与资产价格下跌、对黑客攻击的担忧和缺乏代币激励措施同步。

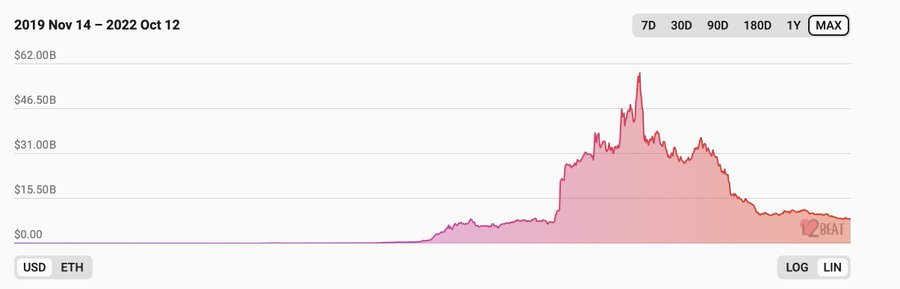

以第 2 层为例,情况完全不同。尽管过去六个月的痛苦,他们的 TVL 仅从约 75 亿增加到 47 亿。可能助长这种情况的部分原因是预期的空投。

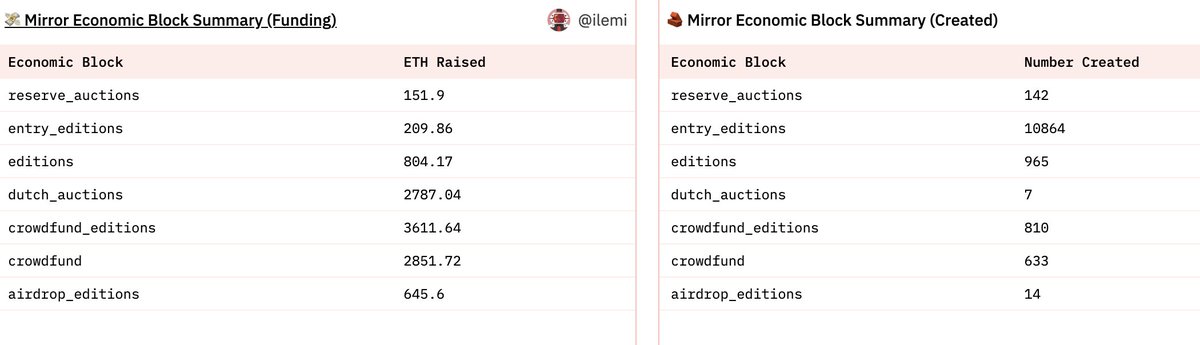

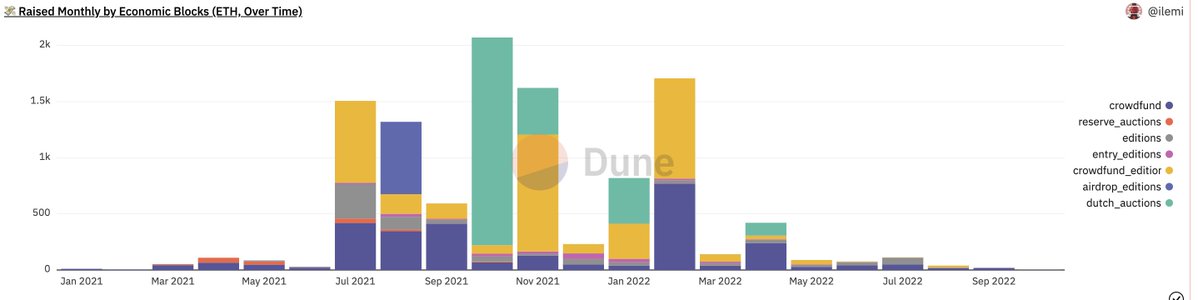

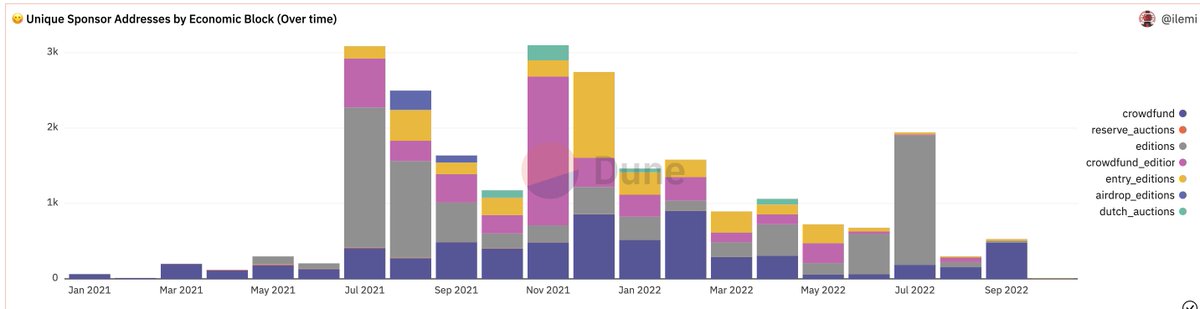

尽管如此,它们一直在为越来越多的消费者应用程序提供动力。 @viamirror 是最好的例子之一。 该平台已筹集了近 10,000 ETH。它正在成为希望将其作品财务化的创作者的首选平台。

熊市影响了人们的慷慨——每月的净加薪一直在下降。但有趣的是注意到他们的成长。 一种思考方式是 - Mirror 在 1 年内分发给创作者的次数可能比 Medium 在 10 年内分发的多。

Mirror 现在仍然是利基市场。在高峰期——他们有 3000 个钱包赞助创意。现在它下降到〜500。但可以肯定地说,他们开创了另一种模式并取得了相对的成功。

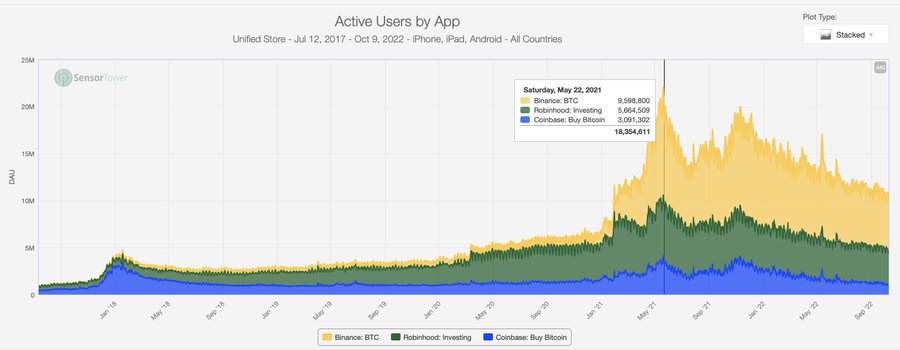

最后,我总结了一些关于移动应用程序的数据——以及它们与传统变体的比较。下图显示了 coinbase、Binance 和 Robinhood 的 DAU。 在鼎盛时期,Binance 的 DAU 几乎是 Robinhood 的两倍(尽管它是一款全球应用程序)

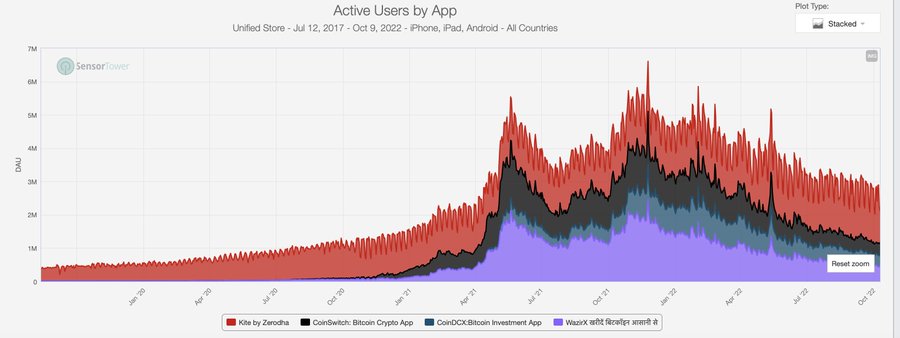

我想知道这种趋势是否会在印度这样的区域市场持续存在 - Zerodha 是这里排名第一的股票交易应用程序。你可以看到人们对加密的兴趣是如何慢慢蔓延到加密应用的 DAU 比已建立的玩家多的地步。

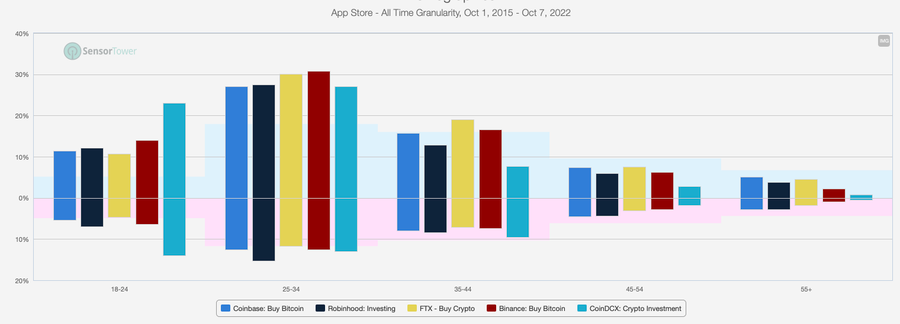

这些应用程序的人口统计数据大体相似。这些数字投资应用程序的最大用户群几乎总是 25-34 岁。 Coinbase 拥有非常庞大的 gen-z 用户群。 (顶部 = 男性用户群,底部 = 女性用户群)

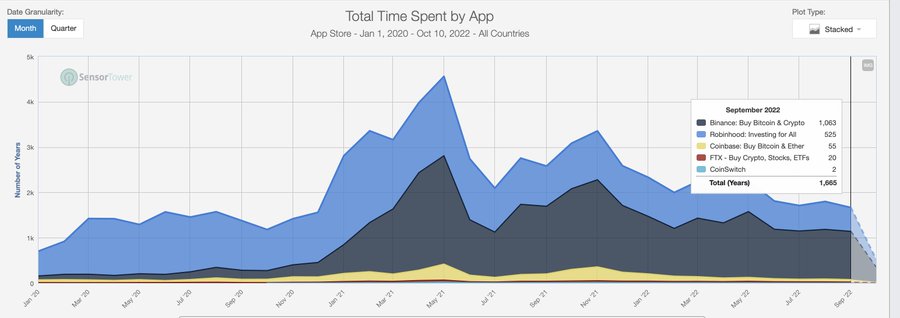

价格下降并没有真正转化为花在这些应用程序上的时间大幅下降。在鼎盛时期——币安每个月在该应用程序上花费的时间接近 1800 年。这个数字现在下降到约 1063 年。人们仍然喜欢代币。

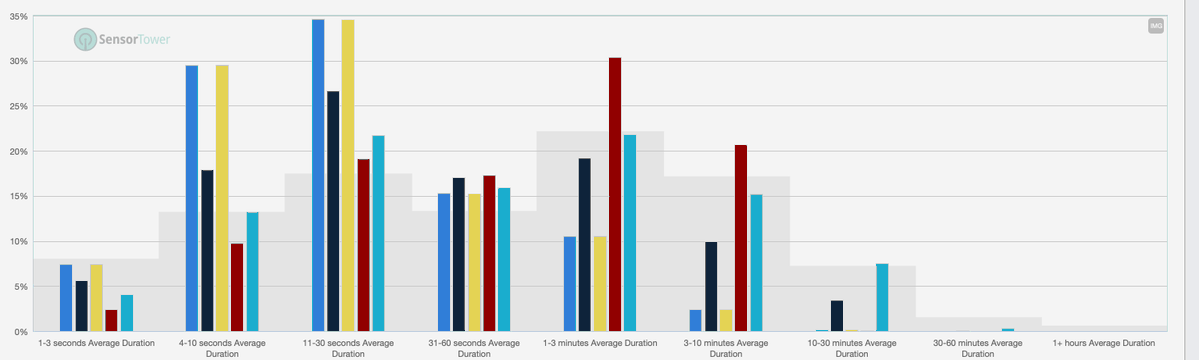

我确实发现有趣的是 - 人们每次会话花费的时间很少。这些金融应用程序的大多数用户平均每次会话花费大约 30 秒。 部分原因是移动界面不适合交易。桌面上的数据可能看起来非常不同。

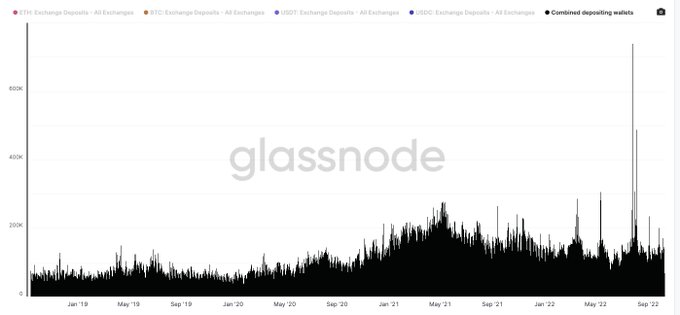

以这张图表结束——它显示了 usdt、usdc、eth 和 btc 的累积交易所存入钱包。在 2019 年 - 它在某一天的趋势约为 60k。今天,这个数字接近 180k。 我将此衡量标准作为市场增长的粗略衡量标准。

概况

是的,数字下降了

但多个方面与前一个周期相比上升了 10-50 倍

记者需要停止从最后一个顶部获取图表进行测量,缩小

应用程序仍在争夺 PMF

交易活动下降,但用户更具粘性